Denna rapport beskriver värdeutvecklingen i inkomstpensionen och premiepensionen utifrån ett systemperspektiv och hur den fördelar sig för individerna. Den redovisar också statistik om pensionsutbetalningarnas nivå och utveckling. Rapporten uppdateras årligen med syftet att visa en så aktuell bild som möjligt.

Rapporten beskriver värdeutvecklingen i inkomstpensionen och premiepensionen utifrån ett systemperspektiv och hur den fördelar sig för pensionsspararna respektive pensionärerna. Den redovisar också statistik om pensionsutbetalningarnas nivå och utveckling.

Värdeutvecklingen i inkomstpensionen följer i huvudsak inkomstutvecklingen i samhället och de ökade 2022. Premiepensionen påverkas av avkastningen på individens fondinnehav och de minskade i genomsnitt 2022 till följd av ett svagt år på de finansiella marknaderna.

De pensionssparare i premiepensionen som gjort ett eget fondval fick i genomsnitt en lägre avkastning 2022 jämfört med de som hade förvalet AP7 Såfa. Spannet i avkastning är dock bredare bland de som har ett eget fondval, med både högre och lägre avkastning beroende på fond- och placeringsinriktning.

Pensionärer i premiepensionen som var kvar i förvalet AP7 Såfa hade en värdeutveckling som var mindre negativ än pensionärer med eget fondval. Skillnaden kan till viss del förklaras av att förvalet AP7 Såfa är en generationsfond där placeringsrisken sänks i takt med att en ökande andel omplaceras från AP7 Aktiefond till AP7 Räntefond. De pensionärer som hade traditionell försäkring under 2022 hade en positiv värdeutveckling.

Sedan start har den genomsnittliga värdeutvecklingen i premiepensionen varit högre än i inkomstpensionen, vilket är enligt förväntan.

I tabellen nedan redovisas några övergripande resultat från rapporten.

| Mått | Inkomstpension | Premiepension |

|---|---|---|

| Värdeutveckling 2022, tidsviktat | 4,6 % | -12,4 % |

| Värdeutveckling per år sedan start, tidsviktat | 2,9 % | 5,4 % |

| Värdeutveckling per år sedan start, kapitalviktat | 3,3 % | 7,4 % |

| Pensionssparare: Genomsnittlig värdeutveckling 2022, kapitalviktat | -10,4 % | |

| Pensionssparare: Genomsnittlig värdeutveckling per år sedan inträde, kapitalviktat | 8,2 % | |

| Pensionärer: Genomsnittlig värdeutveckling 2022, kapitalviktat | -7,7 % | |

| Pensionärer: Genomsnittlig värdeutveckling per år sedan start, kapitalviktat | 6,6 % | |

| Pensionsutbetalningar, 2022/2023 | 3,0 % | -8,1 % |

Rapporten baseras i huvudsak på registeruppgifter om alla individer som omfattas av inkomstpensionen och premiepensionen. I bilaga 1 finns en närmare beskrivning av de data som ligger till grund för rapporten.

Om inget annat anges i rapporten är det uppgifter per den 31 december 2022 som utgör underlag till rapporten. Uppgifter om antal är i regel avrundade till närmaste tusental och uppgifter om värde är avrundande till miljoner eller tusentals kronor. Det innebär att avrundade summor ibland inte är summan av avrundade termer. Uppgifter som anges inom parentes avser motsvarande uppgifter för 2021.

Det allmänna pensionssystemet består till huvuddelen av inkomstgrundad pension. Varje år under den förvärvsaktiva delen av livet betalar de förvärvsarbetande en viss del av inkomsten som pensionsavgift. Större delen av avgiften går till inkomstpensionen och en mindre del till premiepensionen. Pensionen tjänas ofta in under lång tid, 40–45 år eller ännu längre. Därför är det viktigt för pensionens framtida storlek vilken värdeförändring som de inbetalda avgifterna får. Exempelvis får en person som sätter in ett konstant belopp varje år under 40 års tid med en årlig ränta på 2 procent hela 54 procent större slutbehållning än en sparare utan avkastning.

En viktig skillnad mellan inkomstpensionen och premiepensionen är att värdeförändringen i inkomstpensionen är lika för alla, medan den för premiepensionen kan variera från person till person, beroende på vilka fonder som valts. I inkomstpensionen bestäms värdeförändringen normalt av den procentuella ökningen i inkomstindex. Detta index följer i sin tur den genomsnittliga utvecklingen av de förvärvsarbetandes inkomster. I premiepensionen bestäms värdeförändringen av avkastningen på pensionsspararnas fonder. För pensionärer som valt traditionell försäkring bestäms värdeutvecklingen av den återbäringsränta som Pensionsmyndigheten beslutar om, med utgångspunkt i värdeutvecklingen på de tillgångar Pensionsmyndigheten investerat i.

Pensionsbehållningen i inkomstpensionen skrivs normalt upp med inkomstindex men under en balanseringsperiod används balansindex1. Systemet är för närvarande inte i en balanseringsperiod, men mellan 2010 och 2018 var det i en sådan period. Under en balanseringsperiod påverkas inkomstpensionen av utvecklingen på kapitalmarknaderna eftersom AP-fondernas värde ingår i beräkningen av balanstalet. AP-fondernas värde utgör cirka 16 procent av de redovisade tillgångarna och påverkan är därmed inte omfattande. Nedgången i placeringarnas marknadsvärden under 2008, orsakade av ett stort börsfall, var dock en viktig orsak till att balanseringen trädde in år 2010. Den goda avkastningen därefter bidrog till högre indexering av inkomstpensionerna och till att balanseringen avslutades 2018.

Värdeförändringen påverkar bara pensionsbehållningarna vid årsskiftena i inkomstpensionen till skillnad mot premiepensionen där förändringarna sker på daglig basis. Värdeförändringen i inkomstpensionen för pensionsspararna var 4,6 procent mellan 2022 och 2023, se år 2022 i tabell 1.1 nedan. Det är alltså detta procenttal som intjänade inkomstpensionsrätter förändrades med vid årsskiftet. För pensionärerna räknas inkomstpensionerna också om varje år med förändringen i inkomst-/balansindex men minskat med 1,6 procent. Minskningen beror på att en förskottsränta på 1,6 procent redan har tillgodoräknats inkomstpensionen i delningstalet2.

Premiepensionens värdeförändring bestäms helt av utvecklingen på kapitalmarknaderna. Efter en period med i huvudsak positiv utveckling minskade det sammanlagda värdet i premiepensionen 2022. Värdeförändringen i premiepensionsfonderna under 2022 blev -12,4 procent, se tabell 1.1 nedan. Enskilda pensionssparare har normalt haft en annan avkastning beroende på vilka fonder de valt. För pensionärerna räknas premiepensionerna om varje år med värdeförändringen på individens konto minskat med en förskottränta som för närvarande är 1,75 procent.

| År | Inkomst-/balansindex | Premiepensionsindex |

|---|---|---|

| 2004 | 2,4 | 8,8 |

| 2005 | 2,7 | 30,6 |

| 2006 | 3,2 | 12,1 |

| 2007 | 4,5 | 5,7 |

| 2008 | 6,2 | -34,2 |

| 2009 | -1,4 | 34,7 |

| 2010 | -2,7 | 12,2 |

| 2011 | 5,2 | -10,7 |

| 2012 | 5,8 | 12,1 |

| 2013 | -1,1 | 21,1 |

| 2014 | 2,5 | 20,7 |

| 2015 | 5,9 | 6,4 |

| 2016 | 4,4 | 10,9 |

| 2017 | 2,6 | 12,6 |

| 2018 | 3,1 | -3,4 |

| 2019 | 3,8 | 29,5 |

| 2020 | 2,2 | 6,4 |

| 2021 | 4,1 | 29,1 |

| 2022 | 4,6 | -12,4 |

Värdeförändringen i premiepensionen kan mätas på flera sätt. De som redovisas i denna rapport är tidsviktad avkastning och kapitalviktad avkastning. Ett annat namn för kapitalviktad avkastning är internränta. Den tidsviktade avkastningen används för att beskriva en fonds eller ett index värdeförändring. Tidsviktad avkastning visar avkastningen på en krona som sattes in i början av perioden. Hänsyn tas inte till om insättningar eller uttag har gjorts under perioden. Den kapitalviktade avkastningen kan användas för att utvärdera premiepensionen i stort, men även för enskilda konton. Hänsyn tas till tidpunkten och storleken på alla insättningar och uttag på kontot, samt behållningen i slutet av perioden. Den kapitalviktade avkastningen svarar mot den genomsnittliga årsräntan under perioden.

Ett av syftena med att inrätta premiepensionen som komplement till inkomstpensionen var att variationer över åren i löneinkomsternas tillväxt och i kapitalavkastningen från i huvudsak aktiemarknaden skulle jämna ut varandra. Utvecklingen över tid visar att dessa indexeringar inte nödvändigtvis följer varandra, se tabell 1.1 ovan. Betydelsen av riskspridningen kan öka i framtiden, när premiepensionsfondernas andel av det totala pensionskapitalet blir större. Det finns dock risk för att inkomst- och premiepensionen samtidigt har en negativ utveckling.

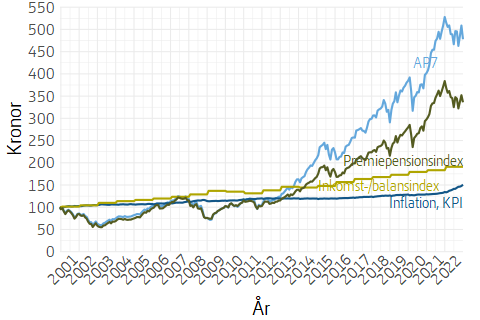

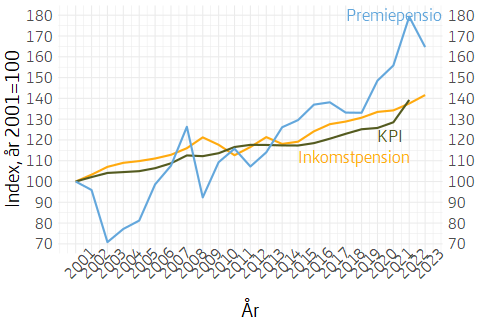

I december 2000 kunde premiepensionsspararna börja placera sitt kapital i systemets fonder. Dessförinnan hade kapitalet, bestående av pensionsrätter från och med intjänandeår 1995, förvaltats tillfälligt på räntebärande konto hos Riksgälden. I figur 1.1 visas hur värdet av ett belopp som sattes in vid starten år 2000 har förändrats över tid. Det har varierat kraftigt under åren och hade under några år på 00-talet minskat i värde. Med undantag för 2022 har både premiepensionsindex och AP7 (som även ingår i premiepensionsindex) ökat kraftigt senaste åren, där värdet av 100 kronor år 2000 ökade till 336 respektive 478 kronor vid slutet av 2022. Indexeringen i inkomstpensionen har däremot varit relativt stabil.

Den tidsviktade avkastningen som redovisas ovan tar inte hänsyn till att insättningar och utbetalningar har gjorts under sparperioden. För de enskilda spararna, men även för premiepensionen som helhet, är det viktigt att redovisa kapitalviktad avkastning. En anledning är att de samlade insättningarna på pensionsspararnas konton vuxit kraftigt över tiden, eftersom systemet är under uppbyggnad. Exempelvis vid slutet av år 2020 fanns ett nästan sju gånger så stort kapital i fonderna som vid slutet av 2008. Åren efter dessa, det vill säga 2021 respektive 2009, var den tidsviktad avkastningen ungefär på samma höga nivå (runt 30 procent, se tabell 1.1), men det var alltså ett betydligt större belopp 2021 som kunde dra nytta av den positiva avkastningen. I beräkningen av den kapitalviktade avkastningen tas hänsyn till detta genom att 2021 ges en större vikt än 2009.

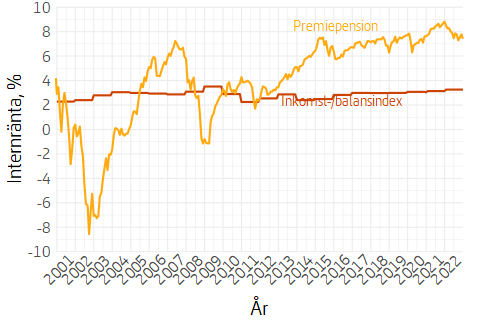

I figur 1.2 redovisas dels den genomsnittliga kapitalviktade avkastningen för premiepensionen per år fram till olika tidpunkter, dels motsvarande avkastning om premiepensionen i stället utvecklats som inkomst-/balansindex. Den genomsnittliga kapitalviktade avkastningen fram till slutet av 2022 skulle med inkomst-/balansindexets utveckling ha uppgått till 3,3 procent per år. Detta kan jämföras med den faktiskt uppnådda årliga genomsnittliga kapitalviktade avkastningen i premiepensionen på 7,4 procent fram till slutet av 2022. Av diagrammet kan utläsas att motsvarande beräkning fram till och med 2008 blev -0,8 procent i premiepensionen och 3,5 procent i inkomstpensionen. Notera att kurvan visar premiepensionen som om den utvecklats som inkomst-/balansindex, den visar inte inkomstpensionsspararnas faktiska kapitalviktade avkastning eftersom inkomstpensionens kapitalstruktur är väsentligt annorlunda.

Figurerna 1.1 och 1.2 speglar två synsätt för spararen, baserat på tidsviktad respektive kapitalviktad avkastning förklarat ovan. I den första figuren sätts 100 kronor in i premiepensionen i december 2000 och är värd 336 kronor sista december 2022, men under 2002–2003 var de 100 kronorna bara värda cikra 55 kronor. För att ta hänsyn till att premiepensionsspararna sätter in pengar varje år i systemet och att sparandet är långsiktigt visar den andra figuren den genomsnittliga årliga kapitalviktade avkastningen fram till en viss tidpunkt. Den genomsnittliga årliga kapitalviktade avkastningen på insatta medel i premiepensionen var som lägst under 2002 med -8,6 procent och som högst i december 2021 med 8,8 procent. Allt eftersom systemet mognar och kapitalet växer, minskar variationen i genomsnittlig årlig kapitalvägd avkastning. Denna minskning framgår tydligt i figur 1.2.

Tabell 1.2 nedan sammanfattar den genomsnittliga årliga värdeförändringen för tids- och kapitalviktad avkastning under den period som premiepensionen har funnits. Från år 1995 gjordes avsättningar till premiepensionen, men först i december år 2000 placerades pengarna i fonder. Under perioden 1995–2000 var pengarna placerade i räntebärande tillgångar.

| 1995-2022 | 2000-2022 | |

|---|---|---|

| Premiepensionsindex (tidsviktad) | 5,4 | 5,6 |

| Premiepension (kapitalviktad) | 7,4 | 7,6 |

| Inkomst-/balansindex (tidsviktad) | 2,9 | 3,0 |

| Inkomst-/balansindex (kapitalviktad) | 3,3 | 3,3 |

| Inflation | 1,4 | 1,6 |

I detta avsnitt beskrivs pensionsspararna i premiepensionen, vilket i denna rapport definieras som de individer med premiepensionsmedel som inte tar ut premiepension. Det omfattar dels personer som är under 62 år, dels personer som har fyllt 62 år men som inte börjat ta ut sin premiepension. Det omfattar även personer som har haft utbetalning av premiepension och som sedan har ändrat sin uttagsnivå till noll procent. Dessa räknas alltså också som pensionssparare.

I rapporten är pensionsspararna uppdelade i de som är kvar i förvalet och de som valt en eller flera fonder. Pensionssparare med eget fondval har själva eller genom att anlita rådgivare satt samman en portfölj utifrån valbara fonder på Pensionsmyndighetens fondtorg. Det går att välja upp till fem fonder.

Pensionssparare som aldrig har gjort något fondval på fondtorget har sina medel placerade i det statliga förvalet AP7 Såfa. AP7 Såfa kan även väljas om man tidigare har valt en egen fondportfölj. I rapporten kategoriseras dessa som pensionssparare med eget fondval eftersom de någon gång har gjort ett val. Även sparare som har valt en kombination av fonder tillsammans med AP7 Såfa eller fått AP7 Såfa i samband med avveckling av fonder kategoriseras i rapporten som pensionssparare med eget fondval.

Indelningen efter eget fondval eller kvar i förvalet är gjord utifrån hur läget såg ut i december 2022 och tar inte hänsyn till tidpunkt vid vilken en individ har genomfört ett första eget val. För att individen ska finnas i kategorin eget fondval behöver den alltså inte ha haft egen fondportfölj under hela den tidsperiod som redovisas.

Tabell 1.3 visar antalet pensionssparare uppdelat på de som är kvar i förvalet och de med eget fondval. De med eget fondval delas även upp i om de har fonder på fondtorget eller om de valt AP7 Såfa.

| Kvinnor | Män | Samtliga | ||||

|---|---|---|---|---|---|---|

| Antal | Procent | Antal | Procent | Antal | Procent | |

| Kvar i förvalet AP7 Såfa | 1 787 000 | 59,6 | 2 006 000 | 61,0 | 3 793 000 | 60,4 |

| Eget fondval - 100% AP7 Såfa | 179 000 | 6,0 | 187 000 | 5,7 | 366 000 | 5,8 |

| Eget fondval - Fondtorget | 1 030 000 | 34,4 | 1 091 000 | 33,2 | 2 121 000 | 33,8 |

| Traditionell försäkring (a) | 2 000 | 0,1 | 2 000 | 0,1 | 4 000 | 0,1 |

| Summa | 2 998 000 | 100,0 | 3 286 000 | 100,0 | 6 284 000 | 100,0 |

- Pensionssparare med traditionell försäkring utgörs här av personer som valt traditionell försäkring i samband med att hen ansökt om pension och under en kortare period därför räknas som sparare med traditionell försäkring innan pensionsbeslutet börjar gälla. Det kan också vara personer som valt att pausa sitt pensionsuttag.

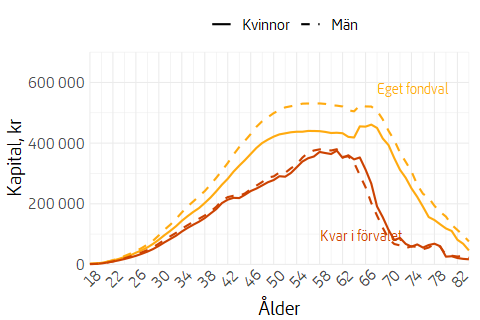

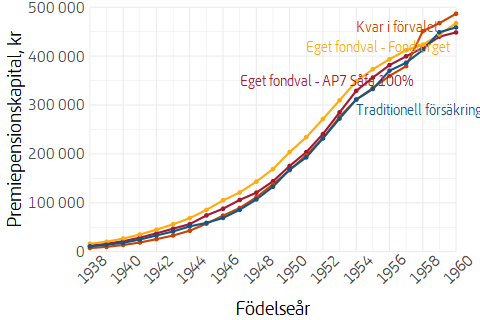

Lite förenklat utgår värdet på en enskilds premiepensionsförsäkring från individens intjänande pensionsrätter. Det ökar i samband med den årliga insättningen av nya pensionsrätter, men också vid positiv värdeutveckling på befintligt kapital. I figur 1.3 visas genomsnittligt kapital fördelat efter ålder. Figuren visar genomsnittligt värde för kvinnor och män uppdelat på pensionssparare med eget fondval och de som är kvar i förvalet. Att kurvorna börjar nära noll och ökar med åldern beror på att den yngsta åldersgruppen har betalat in till premiepensionen under hela sitt arbetsliv, men ju yngre man är, desto kortare intjänande och lägre kapital har man. Mellangenerationen har i genomsnitt mer pengar på sina premiepensionskonton och har tjänat in pensionsrätter under lika lång tid som de yngre, men sett till hela arbetslivet kommer de att ha betydligt kortare intjänandetid till premiepensionen. Det visar sig genom att kurvorna planar ut. För de som är äldre än 67 år tillkommer även infasningen av pensionssystemet och, i liten mån, även uttag av pension vilket bidrar till att kurvorna vänder nedåt.

De med eget fondval har i alla åldrar ett högre genomsnittligt värde jämfört med sparare som är kvar i förvalet. Även historiskt sett har pensionssparare med eget fondval i genomsnitt haft ett högre premiepensionskapital än sparare som är kvar i förvalet.

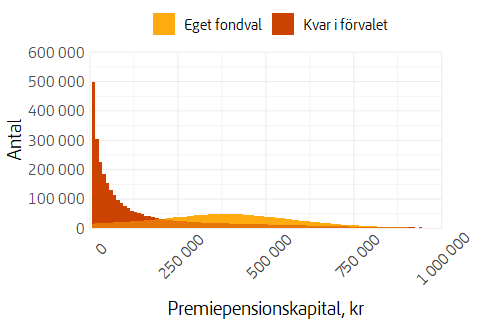

I figur 1.4 visas hur pensionsspararna fördelas utifrån nivån på premiepensionskapitalet. De med eget fondval är mer utspridda över skalan, medan de som är kvar i förvalet har tyngdpunkt mot lägre premiepensionskapital. En förklaring till det kan vara att många som kommit in lite senare i systemet, och därmed haft mindre intjänande, ligger kvar i förvalet. Av visuella skäl är figurens liggande axel avklippt vid 1 miljon kronor, men det finns ett antal konton med högre värde än detta. Vid årsskiftet hade cirka 12 900 pensionssparare ett kontovärde som översteg 1 miljon kronor men de syns alltså inte i figuren. Det enskilt högsta premiepensionskapitalet uppgick till cirka 5,1 miljoner kronor.

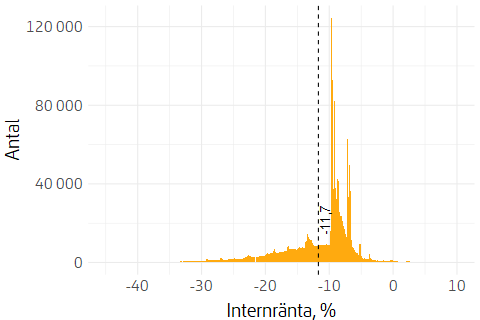

Tabell 1.4 visar den genomsnittliga kapitalviktade värdeutvecklingen för pensionssparare under 2022. Den genomsnittliga värdeutvecklingen uppgick till -10,4 procent. Pensionssparare med eget fondval hade en genomsnittlig värdeutveckling på -11,7 procent. Det är 2,6 procentenheter lägre än för de pensionssparare som var kvar i förvalet, vilka hade en genomsnittlig värdeutveckling på -9,1 procent. Skillnaden mellan könen är liten, men män med eget fondval hade en något lägre värdeutvecklingen än kvinnor med eget fondval.

| Kön | Samtliga | Kvar i förvalet | Eget fondval |

|---|---|---|---|

| Kvinnor | -10,3 | -9,1 | -11,4 |

| Män | -10,5 | -9,1 | -12,0 |

| Samtliga | -10,4 | -9,1 | -11,7 |

Spridningen i värdeutveckling 2022 för de med eget fondval framgår av figur 1.5. Spridningen var stor, och för de allra flesta var den negativ.

De som var kvar i förvalet redovisas inte i figuren eftersom spridningen i denna grupp är liten. Det kan dock påpekas att alla med förvalsalternativet inte får exakt samma värdeutveckling vilket bland annat beror på att det finns en generationsprofil inbyggd i förvalsalternativet som innebär att efter att spararen fyllt 55 år skiftar fondportföljen gradvis från AP7 Aktiefond till AP7 Räntefond.

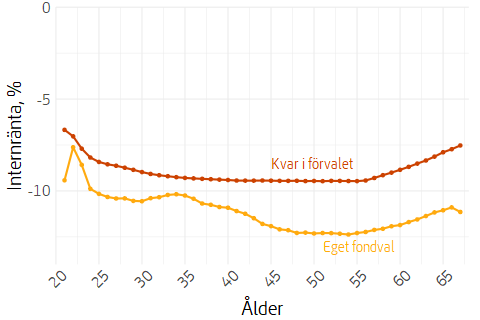

Den genomsnittliga värdeutvecklingen 2022 för olika åldrar visas i figur 1.6. Figuren visar att den genomsnittliga värdeutvecklingen för 2022 var högre för dem som var kvar i förvalet än för dem med eget fondval i alla åldrar, men skillnaden var mindre för de yngre och större för de äldre. Den stigande kurvan efter 55 års ålder för sparare kvar i förvalet avspeglar den minskade aktieandelen i AP7 Såfa efter denna ålder.

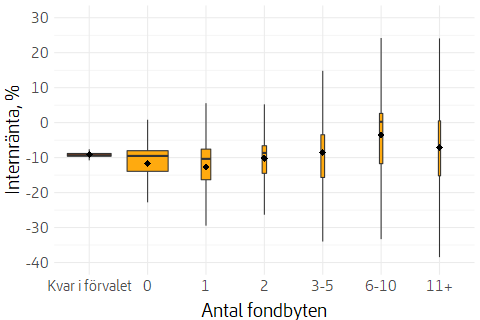

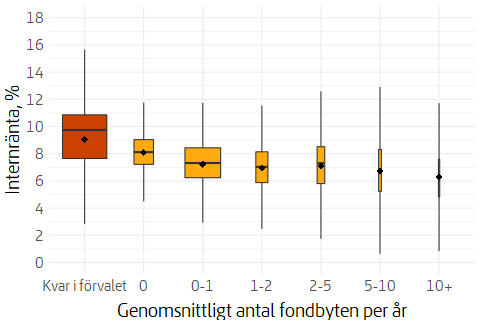

För att belysa eventuella samband mellan pensionssparares aktivitet i form av fondbyten och uppnådd värdeutveckling redovisas nedan information om antal fondbyten i förhållande till värdeutveckling. Figur 1.7 visar fördelningen av värdeutveckling under 2022 för spararna efter antal fondbyten per person i ett lådagram. Värdeutvecklingen för de som är kvar förvalsalternativet är inkluderad i figuren som referens. Lådornas bredd indikerar hur stor andel gruppen utgör av urvalet och visar bland annat att de flesta med eget fondval inte har gjort något fondbyte under året. Figuren visar att den genomsnittliga värdeutvecklingen är något ökande ju fler fondbyten som gjorts, upp till 6-10 fondbyten, men spridningen i värdeutveckling är också ökande med antal fondbyten.

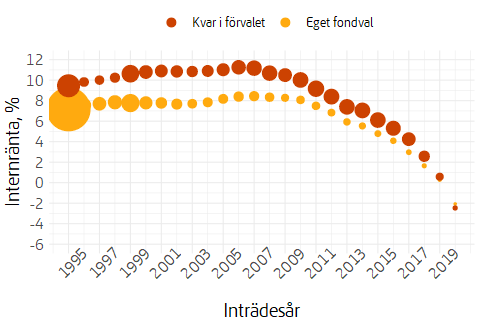

I denna del redovisas den genomsnittliga årliga värdeutvecklingen för pensionssparare sedan individens inträde i premiepensionen. Pensionsspararna har olika inträdesår och har alltså haft ett sparande under olika lång tid, och därmed avser värdeutvecklingen olika tidsperioder för olika individer.

Tabell 1.4 visar att den genomsnittliga årliga värdeutvecklingen för pensionsspararna är 8,2 procent. Högst värdeutveckling har pensionssparare som var kvar i förvalet, 9,0 procent. Mellan män och kvinnor finns inga stora skillnader, men för de med förvalsalternativet har kvinnor haft något högre värdeutveckling än männen.

| Kön | Samtliga | Kvar i förvalet | Eget fondval |

|---|---|---|---|

| Kvinnor | 8,3 | 9,2 | 7,4 |

| Män | 8,2 | 8,9 | 7,4 |

| Samtliga | 8,2 | 9,0 | 7,4 |

För att åskådliggöra värdeutvecklingen för pensionssparare sedan premiepensionen start kan spararna delas upp i olika tidpunkter för inträde i systemet. I figur 1.8 visas den genomsnittliga årliga värdeutvecklingen efter inträdesår. Cirklarnas storlek motsvarar andelen av pensionsspararna. I figuren kan utläsas att de flesta pensionssparare med senare inträdesår inte gjort något eget fondval eftersom de röda cirklarnas storlek i förhållande till de gula blir allt större med senare inträdesår. Det blir också tydligt att en relativt stor andel av pensionsspararna kom in i systemet år 1995. Högst årlig genomsnittlig värdeutveckling har sparare som är kvar i förvalet med inträdesår 2006 och 2007. För dem har den genomsnittlig värdeutvecklingen varit över 11 procent per år.

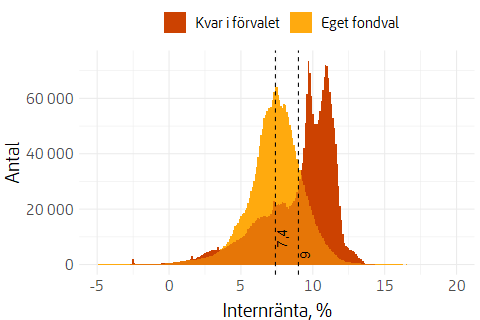

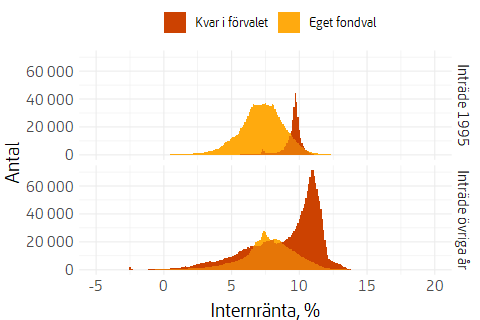

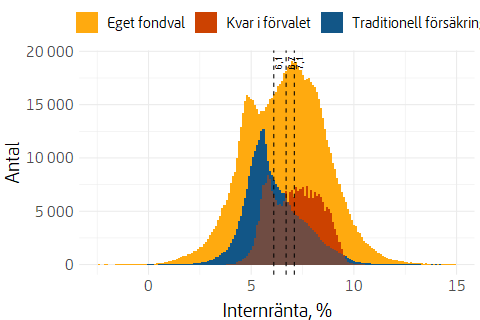

Spridningen i den genomsnittliga årliga värdeutvecklingen visas i figur 1.9. Den visar fördelningen av internräntan för alla pensionssparare oavsett inträdesår. Figuren är uppdelad på de som gjort ett eget fondval respektive de som är kvar i förvalet AP7 Såfa. Att avkastningen skiljer sig åt bland de som enbart haft det statliga förvalet beror dels på att fördelningen mellan de två ingående fonderna AP7 Aktiefond respektive AP7 Räntefond beror av fondspararens ålder, men också på att pensionsspararna har olika inträdesår.

Spridningen kan även visas uppdelat på personer som har varit med sedan systemets start 1995 och de med övriga inträdesår. Figur 1.10 visar fördelningen av den genomsnittliga årliga värdeutvecklingen bland pensionssparare uppdelat på portföljval och tidpunkt för inträde. Personer med inträdesår 1995 har i högre grad eget fondval jämfört med dem med övriga inträdesår.

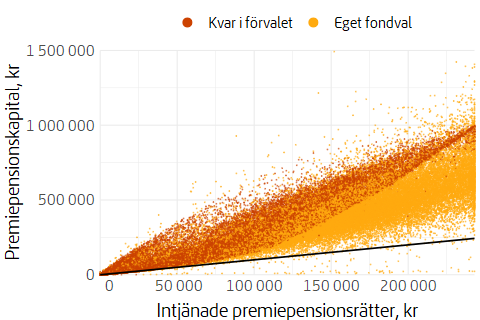

I figur 1.11 nedan är premiepensionskapitalet för ett urval av pensionsspararna ritade mot summan av deras intjänade premiepensionsrätter. I figuren är pensionssparare med eget fondval gula punkter och pensionssparare som är kvar i förvalet är orange punkter. I figurens högra del syns en gräns för intjänade pensionsrätter. Gränsen utgör högsta möjliga summa av intjänade pensionsrätter och är 243 068 kronor. För att nå upp till den summan krävs att man haft inkomster från det att intjänandet till premiepensionen började 1995, och att man haft maximal avsättning till premiepensionen varje år.

Den svarta linjen som lutar upp i figuren visar kvoten av premiepensionskapitalet och pensionsrätter lika med 1. Ett värde som ligger över linjen innebär att kapitalet överstiger summan av intjänade premier, det vill säga att värdeutvecklingen på kontot har varit positiv. På motsvarande sätt innebär ett värde under linjen att värdeutvecklingen i premiepensionsförsäkringen har varit negativ. Det framgår av figuren att spridningen är större för sparare med eget fondval och att de som är kvar i förvalet oftare ligger högre vid given pensionsrätt.

Med figur 1.12 beaktas, på samma sätt som i figur 1.7, värdeutvecklingen och fondbyten men här sedan pensionsspararens inträde. I figuren visas fördelningen av genomsnittlig årlig värdeutveckling efter genomsnittligt antal fondbyten per år för personer med eget fondval. Värdeutvecklingen för sparare som är kvar i förvalet är med som referens. Lådornas bredd indikerar gruppens andel av urvalet. Figuren visar att spridningen av värdeutvecklingen är betydande över hela skalan och att den största delen av dem som har eget fondval antingen aldrig bytt fonder eller har gjort det vid ett fåtal tillfällen. Många har vid någon tidpunkt gjort ett initialt val av fonder, och sedan hållit kvar vid detta val allt sedan dess. Av figuren framgår att de som är kvar i förvalet har haft högst värdeutveckling och att det inte finns ett positivt samband mellan antal fondbyten och värdeutveckling, men för att utreda eventuella orsakssamband krävs djupare analys.

I detta avsnitt beskrivs pensionärernas premiepensionskapital och värdeutveckling. I rapporten definieras pensionärer som de som har premiepension där uttagsnivån är större än noll. Personer som har uttagsnivå noll definieras som pensionssparare och ingår därmed inte i redovisningen nedan. Notera att personer som arbetar och tjänar in till premiepension och samtidigt har utbetalning av premiepension definieras som pensionärer.

Fram till dess att en individ börjar ta ut premiepension är kapitalet placerat i fondförsäkring. I samband med att individen börjar ta ut premiepensionen kan han eller hon välja att låta sitt kapital vara kvar i fondförsäkringen eller att föra över kapitalet till en traditionell försäkring. Fondförsäkring innebär att kapitalet fortsätter att vara placerat i förvalet AP7 Såfa eller i fonder på premiepensionens fondtorg. Det innebär i sin tur att värdet på premiepensionskapitalet kommer att variera med värdet på fondplaceringarna. Om pensionären byter till traditionell försäkring övertar Pensionsmyndigheten förvaltningen av kapitalet. Pensionären får då ett lägsta garanterat belopp utbetalat varje månad samt vanligen ett tilläggsbelopp som kan förändras vid varje årsskifte.

När det gäller fondförsäkring är indelningen av portföljtyp gjord utifrån hur läget såg ut i december 2022 och tar inte hänsyn till eventuell tidpunkt då en individ har genomfört valet. För att individen ska finnas i kategorin eget fondval behöver den alltså inte ha haft egen fondportfölj under hela den tidsperiod som är redovisad. Detta gäller även individens status som pensionär – det räcker till exempel att personen har börjat ta ut premiepension i december 2022 för att redovisas som pensionär i denna rapport.

Personer som inte har gjort något fondval kategoriseras i detta avsnitt som kvar i förvalet. Pensionärer som kategoriseras som eget fondval har gjort ett fondval och valt upp till fem fonder där pengarna har placerats. Personer som aktivt valt att ha hela sin portfölj i AP7 Såfa ingår också här. Notera att pensionärer som valt att kombinera AP7 Såfa med andra fonder också räknas som eget fondval.

När man ansöker om uttag av premiepension behöver man inte göra något eget val för att ha kvar fondförsäkring. Det kan vara en bidragande orsak till att de flesta pensionärer har kvar fondförsäkring när de går i pension. Av pensionärerna har 80 procent fondförsäkring och resterande 20 procent har traditionell försäkring. Fördelningen mellan pensionärer som har fondförsäkring respektive traditionell försäkring har varit tämligen konstant de senaste åren. Det är något vanligare att den som väljer traditionell försäkring även väljer att komplettera med efterlevandeskydd. I tabell 1.5 visas en sammanställning över hur många som valt de olika försäkringsformerna som pensionärer har att välja mellan.

| Försäkringstyp | Antal personer | Andel | Andel för kvinnor | Andel för män |

|---|---|---|---|---|

| Fondförsäkring, utan efterlevandeskydd | 1 221 800 | 65,6 | 69,5 | 61,6 |

| Fondförsäkring, med efterlevandeskydd | 266 900 | 14,3 | 9,8 | 19,1 |

| Fondförsäkring totalt | 1 488 600 | 80,0 | 79,3 | 80,7 |

| Traditionell försäkring, utan efterlevandeskydd | 289 500 | 15,6 | 17,4 | 13,6 |

| Traditionell försäkring, med efterlevandeskydd | 83 100 | 4,5 | 3,3 | 5,7 |

| Traditionell försäkring totalt | 372 500 | 20,0 | 20,7 | 19,3 |

| Totalt, pensionärer | 1 861 200 | 100,0 | 100,0 | 100,0 |

Figur 1.13 visar att det genomsnittliga premiepensionskapitalet är högre för yngre pensionärer jämfört med äldre. Den främsta förklaringen till denna skillnad är att pensionärer omfattas av det nya pensionssystemet i olika omfattning och att det därmed har avsatts olika mycket till premiepensionen. För pensionärer födda 1938 har det avsatts 0,5 procent av pensionsunderlaget medan motsvarande andel för de som är födda 1946 är 1,5 procent. Personer födda 1954 eller senare ingår helt i det nya pensionssystemet och för dem avsätts 2,5 procent av pensionsunderlaget till premiepension. Antalet år med intjänande är dessutom fler för de yngre pensionärerna.

En annan förklaring till att yngre pensionärer har högre premiepensionskapital är att de äldre har fått utbetalningar från sina pensionskonton i större utsträckning än de yngre. För pensionärer spelar det stor roll vid vilken ålder pensionsuttaget påbörjades. Den som börjar ta ut pension vid 63 års ålder får av förklarliga skäl mindre kvar i sin premiepensionsförsäkring jämfört med den som påbörjar sitt pensionsuttag vid 68, givet storleken på premiepensionskapitalet. Av figuren framgår även att pensionärer med fondförsäkring och eget fondval genomgående har något högre genomsnittligt kapital på sina konton än de med traditionell försäkring. Det lägre genomsnittliga kapitalet för dem kvar i förvalet beror på en ökande andel av kapitalet i räntefonden – som haft lägre avkastning jämfört med aktiefonden – efter 55 års ålder och att det är fler med lägre inkomster i denna grupp.

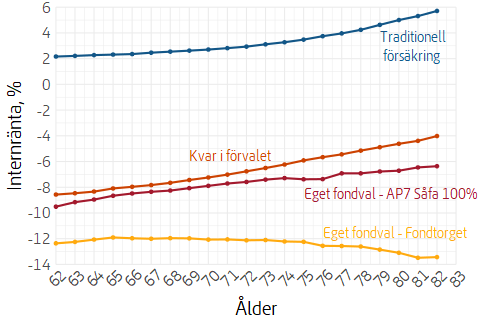

Under 2022 var den genomsnittliga värdeutvecklingen för pensionärer med fondförsäkring -10,5 procent, se tabell 1.6. Pensionärer som var kvar i förvalet hade en värdeutveckling som var mindre negativ än pensionärer med eget fondval. Pensionärer med eget fondval och fonder på fondtorget hade en genomsnittlig värdeutveckling på -12,3 procent under 2022 vilket kan jämföras med pensionärer kvar förvalet som hade en värdeutveckling på -6,6 procent. Skillnaden kan till viss del förklaras av att förvalet AP7 Såfa är en generationsfond där placeringsrisken sänks i takt med att en ökande andel omplaceras från AP7 Aktiefond till AP7 Räntefond.

De som hade traditionell försäkring under 2022 hade en positiv värdeutveckling, 3,3 procent, vilket är i linje med den lägre placeringsrisken i traditionell försäkring. De som har bytt till traditionell försäkring från fondförsäkring någon gång under 2022 redovisas som en egen kategori – nyvald traditionell försäkring – eftersom de under en del av året har haft sitt kapital placerat i fondförsäkring och har en värdeutveckling som inte enbart reflekterar den traditionella försäkringen.

| Kön | Samtliga | Fondförsäkring | Varav kvar i förvalet | Varav eget fondval - AP7 Såfa 100% | Varav eget fondval - Fondtorget | Traditionell försäkring | Nyvald traditionell försäkring |

|---|---|---|---|---|---|---|---|

| Kvinnor | -7,4 | -10,2 | -6,5 | -7,9 | -11,9 | 3,4 | -6,3 |

| Män | -8,1 | -10,7 | -6,6 | -8,1 | -12,7 | 3,1 | -6,4 |

| Samtliga | -7,7 | -10,5 | -6,6 | -8,0 | -12,3 | 3,3 | -6,4 |

Figur 1.14 visar den genomsnittliga värdeutvecklingen under 2022 efter ålder. Personer som har valt traditionell försäkring någon gång under 2022 redovisas inte på grund av de få individer per åldersgrupp som de utgör i urvalet. Av figuren framgår att värdeutvecklingen under 2022 har varit lägst för äldre pensionärer med eget fondval. Det mönster som finns med högre värdeutveckling för stigande ålder kan förklaras av ökande tilldelning av arvsvinster. För pensionärer som är kvar i förvalet stiger den genomsnittliga värdeutvecklingen med åldern fram till drygt 75 år, vilket kan förklaras av generationsprofilen som finns i AP7 Såfa med en sjunkande andel aktier och i motsvarande grad ökande räntedel med stigande ålder.

I denna del redovisas den genomsnittliga årliga värdeutvecklingen för pensionärer som har varit med sedan systemets start 1995.

Den årliga genomsnittliga värdeutvecklingen sedan 1995 för pensionärer med fondförsäkring var 6,8 procent, medan motsvarande uppgift för de med traditionell försäkring var 6,1 procent, se tabell 1.7. Värdeutvecklingen för de med fondförsäkring var därmed något högre jämfört med de med traditionell försäkring, vilket är förväntat beaktat skillnad i placeringsrisk. Här görs ingen åtskillnad i hur länge en individ har haft traditionell försäkring utan detta avser individens försäkringsform per december 2022. Hur lång tid som personerna har haft traditionell försäkring inom denna grupp varierar alltså.

| Kon | Samtliga | Fondförsäkring | Eget fondval - AP7 Såfa 100% | Eget fondval - Fondtorget | Kvar i förvalet | Traditionell försäkring |

|---|---|---|---|---|---|---|

| Kvinnor | 6,6 | 6,7 | 6,2 | 6,6 | 7,2 | 6,1 |

| Män | 6,7 | 6,8 | 6,2 | 6,8 | 7,1 | 6,1 |

| Samtliga | 6,6 | 6,8 | 6,2 | 6,7 | 7,1 | 6,1 |

Spridningen i värdeutveckling åskådliggörs i figur 1.15. Spridningen var störst bland dem med eget fondval i fondförsäkring. Att de med traditionell försäkring uppvisar en spridning beror på att avkastningen avser hela sparperioden, det vill säga även den tid innan pensionering när alla har fondförsäkring.

Den allmänna inkomstgrundade pensionen kan från och med 2023 tas ut från och med det år en person fyller 63 år. Det är möjligt att ta ut både inkomst- och premiepension eller bara en av dem. När en pensionär börjar ta ut sin inkomstgrundade pension gör Pensionsmyndigheten en initial beräkning av pensionsbeloppen för det första utbetalningsåret. Därefter gör myndigheten varje år en omräkning av pensionsbeloppen. Det innebär att det är samma pensionsbelopp som betalas ut under ett helt år, vilket ger förutsägbarhet för pensionärerna.

Hur stor pensionsutbetalningen blir för den enskilde pensionären beror på olika faktorer beroende på om det är inkomst- eller premiepension, men grundprincipen är densamma: hur mycket pensionsmedel som pensionsspararen har och hur länge pensionären förväntas leva från tidpunkten när beräkningen görs avgör hur stort beloppet blir.

Några faktorer som påverkar pensionsbeloppets storlek sammanfattas i nedanstående punkter:

- Intjänandet till pensionen – beloppet som sätts in baseras på hur stor den pensionsgrundande inkomsten varit under föregående år4. Eftersom inbetalningen sker med en viss eftersläpning får många pensionärer även en pensionsrätt inbetald det första pensionsåret, vilket höjer pensionsbeloppen det andra året.

- Uttag av avgifter – för premiepensionen utgörs de av förvaltningsavgifter till AP7 eller fondbolagen i fondförsäkring eller av Pensionsmyndighetens förvaltningsavgifter i traditionell försäkring. Avgiften som betalas till fondbolagen är lägre inom premiepensionens fondtorg än på den öppna marknaden eftersom Pensionsmyndigheten har en rabatt. I genomsnitt betalar fondbolagen tillbaka två tredjedelar av den fondavgift som de tagit ut. För både premiepensionen och inkomstpensionen tar Pensionsmyndigheten ut avgifter för administrationen av pensionssystemet.

- Tilldelning av arvsvinster – pensionsmedel från de pensionssparare och pensionärer som avlidit under året fördelas till kvarvarande pensionssparare och pensionärer.

- Val av försäkringsprodukt och risknivå i premiepensionen – påverkar kapitalavkastningen, det vill säga värdeutveckling från placeringar i fondförsäkring (placering i AP7 Såfa eller egen fondportfölj) eller i traditionell försäkring för de pensionärer som valt den försäkringsprodukten. Värdeutvecklingen kan vara både positiv och negativ, men i traditionell försäkring bestäms ett lägsta garanterat belopp som ska utbetalas.

- Val av uttagsnivå – det går att ta ut pensionen till 100 procent eller till 25, 50 eller 75 procent. Det är möjligt att välja olika uttagsnivå för inkomstpensionen och premiepensionen.

För premiepensionen bestäms pensionsbeloppets storlek, vid de årliga omräkningarna, av individens premiepensionsmedel och ett delningstal som utgår från ett livslängdsantagande (som beror på födelseår och ålder). Antaganden om livslängd i premiepensionen kan ändras av Pensionsmyndigheten under den period som utbetalning pågår vilket kan höja eller sänka premiepensionsbeloppen i samband med årsomräkningen. Beräkningen av inkomstpensionen är till skillnad från premiepensionen i detalj fastslagen i lag. Pensionsmyndigheten gör inga egna antaganden om livslängdsutveckling utan använder SCB:s uppmätta livslängd.

Både inkomstpensionen och premiepensionen beräknas med en förskottsränta, ett antagande om real framtida värdetillväxt av kapitalet. Förskottsräntan höjer den initiala pensionens nivå och syftar till att pensionsbeloppen ska behålla sin köpkraft under pensionstiden. Att systemet använder en förskottsränta vid pensionsberäkningen innebär att pensionsbeloppets storlek vid omräkningen ökar ungefär med kapitalavkastningen minus förskottsräntan. För mer information om förskottsräntan, se Pensionsmyndighetens rapport Högre startpension eller högre årliga omräkningar?. För inkomstpensionen är förskottsräntan fastslagen i lag och uppgår till 1,6 procent. I premiepensionen är förskottsräntan för närvarande 1,75 procent och bestäms av Pensionsmyndigheten.

Premiepensionens storlek beror också på individens val av efterlevandeskydd. Om den försäkrade valt att teckna efterlevandeskydd för sin premiepension till medförsäkrad make/sambo betyder det att utbetalningarna fortsätter så länge minst en av de försäkrade lever. Att försäkringen gäller för två liv innebär att den förväntade utbetalningstiden blir längre. Följaktligen blir det utbetalade pensionsbeloppet lägre för den som har tecknat ett efterlevandeskydd. Även tilldelningen av arvsvinster blir lägre.

Oavsett om det handlar om inkomstpension eller premiepension har individens ålder vid uttaget stor betydelse för pensionsbeloppets storlek. Vid tidigare uttag har man färre intjänandeår och fler år som pensionen ska utbetalas, vilket ger lägre månatliga pensionsbelopp. Eftersom pensionssystemet stegvis har fasats in sedan starten år 1995, har de äldre pensionärerna i genomsnitt en lägre utbetalning av inkomstpension och premiepension. Det gäller särskilt de som valde att påbörja sitt uttag av pension redan vid 61 år. Spridningen vad gäller skillnader i premiepensionsbelopp kommer att öka i takt med att premiepensionsmedlen ökar i värde.

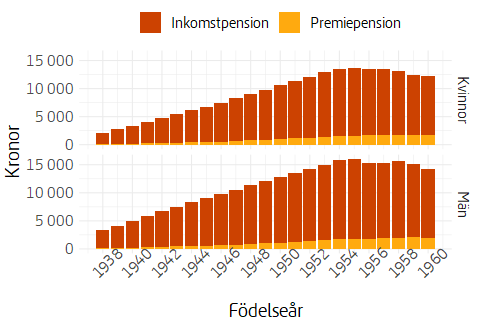

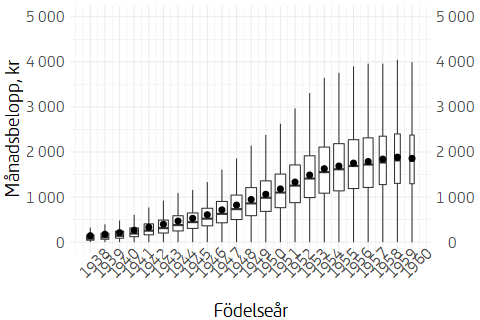

Figur 2.1 nedan visar den genomsnittliga inkomstpensionen och premiepensionen uppdelat på födelseår och kön. Här ser man tydligt infasningen utifrån födelseår där beloppen ökar gradvis för de som är födda 1938–1953. För dem utgör tilläggspensionen en gradvis ökande del av den allmänna pensionen.

Nivån på premiepensionsbeloppen är vanligen lägre för äldre pensionärer än för yngre pensionärer och det finns även en procentuellt sett stor skillnad vad gäller pensionsbeloppen för kvinnor respektive män.

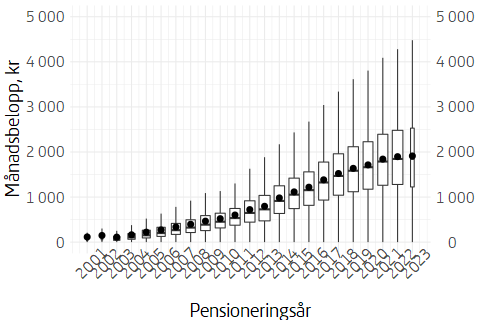

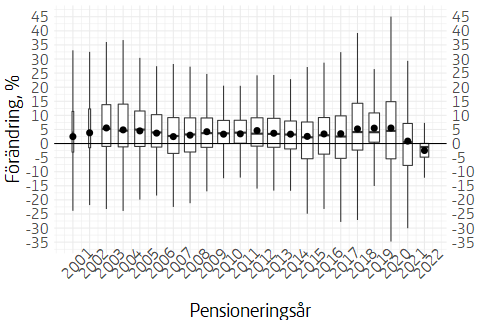

I figur 2.2 nedan visas spridningen i premiepensionsbelopp i ett lådagram. Det är uppdelat på pensioneringsår, det vill säga det år pensionären första gången började ta ut sin premiepension. Av figuren framgår att premiepensionsbeloppen för de med senare pensioneringsår både är högre i genomsnitt och har större spridning.

De pensionärer som började ta ut sin premiepension i början av 2023 – det vill säga längst till höger i figuren – får ut ungefär 1 900 kronor i månaden i genomsnitt, och hälften av dem ligger inom intervallet 1 200 kronor och 2 500 kronor.

Figur 2.3 nedan visar motsvarande statistik uppdelat efter födelseår. Personer födda 1938–1953 har en gradvis ökande andel i det nya pensionssystemet, vilket är en förklaring till varför beloppen stiger med senare födelseår. En annan förklaring är att yngre pensionärer har haft fler år på sig att tjäna in premiepension. Av figuren framgår att de genomsnittliga premiepensionsbeloppen planar ut för de yngsta pensionärerna. Det beror på att de pensionärer som påbörjat sitt uttag tidigare får en kortare intjänandetid, som motsvarar den för pensionärer som är några år äldre. Samtidigt förväntas de ha fler år kvar att leva, jämfört med de äldre pensionärerna och får ett högre delningstal. Inom några år, när de yngre årskullarna tar ut sin premiepension vid 65 eller senare, kommer de genomsnittliga premiepensionsbeloppen att vara högre för dessa årskullar.

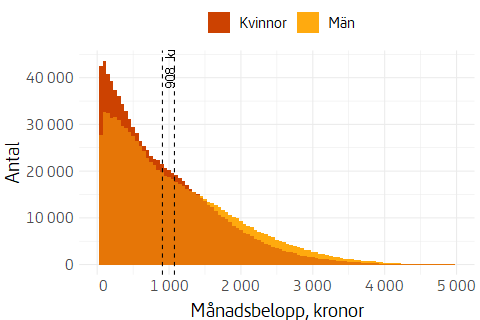

Ett histogram som visar spridningen visas i figur 2.4 nedan, uppdelat på kvinnor respektive män. Figuren visar att premiepensionen har en stor spridning och att en stor del av pensionärerna har väldigt låga belopp, vilket främst förklaras av samma faktorer som nämnts ovan – infasning och intjänandetid. Figuren visar också att fler män än kvinnor har högre belopp och även att genomsnittet är högre för män. Detta är främst ett resultat av högre intjänande i genomsnitt bland män men också, i lägre grad, av skillnader i värdeutveckling för män respektive kvinnor.

Inkomstpensionen räknas om vid varje årsskifte med ett så kallat följsamhetsindex. Som tidigare nämnts innebär det att den årliga förändringen av inkomstpensionerna motsvarar den procentuella förändringen av inkomstindex eller balansindex, reducerat med en förskottsränta på 1,6 procent. Även premiepensionen reduceras med en förskottsränta, som är 1,75 procent. Inkomstindex är ett mått på utvecklingen av den genomsnittliga inkomsten i Sverige. Inkomstpensionernas omräkning innebär alltså samma procentuella utveckling för alla, till skillnad mot premiepensionen där en spridning förekommer. Tabell 2.1 visar den genomsnittliga förändringen i premiepensionen under åren 2015–2023, där ökning till följd av nya pensionsrätter exkluderats, samt förändring av inkomstpensionen.

| År | Premiepension | Inkomstpension | Prisförändring | ||

|---|---|---|---|---|---|

| Genomsnitt | Nedre kvartil | Övre kvartil | föregående år | ||

| 2015 | 2,7 | -0,9 | 8,6 | 0,9 | -0,2 |

| 2016 | 5,7 | 2,1 | 9,3 | 4,2 | -0,0 |

| 2017 | 0,8 | -2,4 | 5,8 | 2,8 | 1,0 |

| 2018 | -3,6 | -6,7 | 1,6 | 1,0 | 1,8 |

| 2019 | -0,1 | -2,1 | 2,6 | 1,4 | 2,0 |

| 2020 | 11,6 | 5,1 | 16,8 | 2,1 | 1,8 |

| 2021 | 4,9 | 1,3 | 5,6 | 0,5 | 0,5 |

| 2022 | 15,0 | 6,9 | 22,0 | 2,5 | 2,2 |

| 2023 | -8,1 | -10,5 | -3,1 | 3,0 | 8,4 |

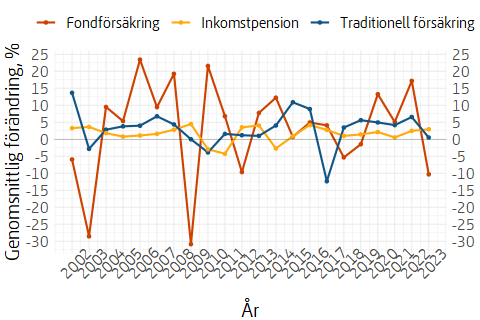

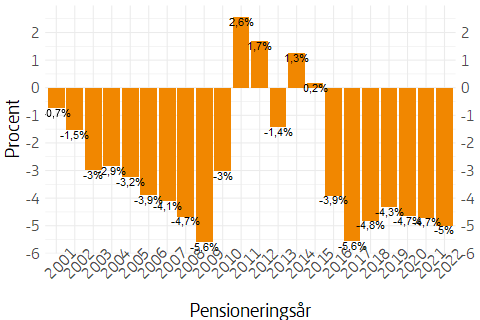

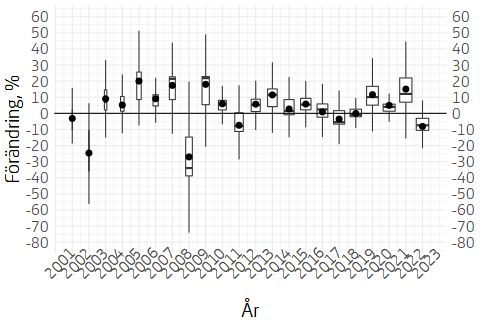

I figur 2.5 nedan visas samma uppgifter som i tabell 2.1, årlig förändring i inkomst- och premiepension (dock med premiepensionen uppdelad på fondförsäkring respektive traditionell försäkring och för en längre tidsperiod, åren 2002–2023). Figuren visar att under vissa år har den årliga förändringen av inkomstpensionen varit positiv medan förändringen av premiepension från fondförsäkring eller traditionell försäkring varit negativ och vice versa. Det kan förklaras av att inkomstpensionen reagerar med något längre fördröjning på förändringar i den ekonomiska utvecklingen. Det kan också noteras att ökningar och minskningar varit större över tid för premiepensionen, vilket kan sägas vara förväntat på grund av att tillgångarnas placering på finansmarknaden innebär större volatilitet jämfört med inkomst-/balansindex. En förklaring till att premiepensionsbeloppens volatilitet ändå minskat kan, som redan nämnts, vara de omplaceringar som görs i fondförsäkring genom den generationsprofil som finns i AP7 Såfa samt i en del andra fonder på fondtorget. Utbetalningarna i traditionell försäkring under samma period har varit mer stabila.

I figur 2.6 visas en indexerad utveckling av inkomstpensionen respektive premiepensionen. Figuren visar också hur konsumentprisindex utvecklats under samma tid, vilket indikerar hur köpkraften i pensionsbeloppen förändrats.

I figuren ovan är starttidpunkten satt till 2001, det vill säga det år inkomstpensionen och premiepensionen räknas om för första gången, men beroende på vilket år en person gått i pension kan indexets nivå 2023 se annorlunda ut. I figur 2.7 visas den reala utvecklingen av inkomstpensionen uppdelat utifrån året en person påbörjat sitt pensionsuttag. Alla pensioneringsår utom 2011-2012 och 2014-2015 har haft en negativ inkomstpensionsutveckling i reala termer, vilket i huvudsak beror på den höga inflationen 2022 som gröpte ur köpkraften.

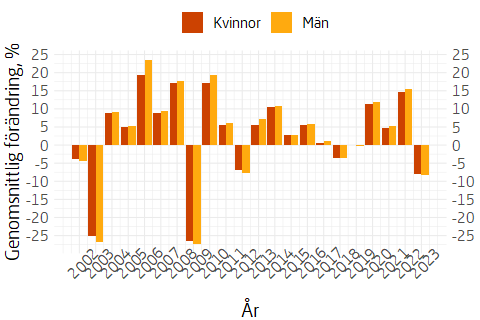

Figur 2.8 visar genomsnittlig förändring av premiepensionsbeloppen per år uppdelat på kvinnor och män. Av figuren framgår att under de år där premiepensionsbeloppen ökat i genomsnitt, har männens ökning varit något högre än kvinnornas vid samtliga omräkningar utom 2015 och 2019, då den var i princip lika. Under de år där premiepensionsbeloppen minskat i genomsnitt har kvinnorna oftast haft mindre minskning av beloppen jämfört med männen. Orsaken är troligen att männen har något större del av tillgångar i placeringar med högre risk än kvinnorna.

Figur 2.9 nedan visar spridning av den årliga förändringen av premiepensionsbeloppen för pensionärer med olika pensioneringsår. Punkten i respektive låda markerar genomsnittet. Figuren visar exempelvis att de som började ta ut sin premiepension år 2003 har haft en genomsnittlig ökning av premiepensionsbeloppen på drygt 5,5 procent per år, medan intervallet för den 25:e respektive 75:e percentilen är -1,3 till 12,9 procent per år. För de som gick i pension år 2015 har ökningen av premiepensionsbeloppen varit 2,5 procent per år. Trots detta är premiepensionsbeloppen i kronor betydligt högre för de som gick i pension 2015 jämfört med de som gick 2003, vilket framgår av figur 2.2.

Figur 2.10 nedan visar genomsnittet och spridningen i procent av årsomräkningarna. De betydande negativa förändringarna åren 2002–2004 förklaras till stor del av utvecklingen på de finansiella marknaderna under dessa år. Värdeutvecklingen på de fonder som premiepensionsmedlen var placerade i var då ofta negativ vilket påverkade pensionsbeloppen vid efterföljande års omräkning. Åren därefter, 2005–2006, var utveckling på de finansiella marknaderna starkt positiv. Vid årsomräkningen för 2006 ökade premiepensionsbeloppen med upp till 20 procent i genomsnitt. Även under 2021 var det många som hade relativt hög värdeutveckling på sina premiepensionskonton till följd av det starka börsåret, vilket också slår igenom på beloppen 2022. För 2023 vände dock utvecklingen på pensionsbeloppen nedåt för de flesta till följd av ett svagt börsår 2022.

Variationen i den genomsnittliga förändringen av pensionsutbetalningen har minskat med tiden. Det kan förklaras av att variationen i årliga värdeutvecklingen i fondförsäkringsrörelsen och AP7 Såfa varit mindre för pensionärer efter 2010. Detta kan i sin tur kan bero på införande av generationsprofil i AP7 Såfa år 2010, något som även finns i en del andra fonder på fondtorget. En generationsprofil innebär att tillgångarna i fonden gradvis skiftar över till räntebärande värdepapper som har en lägre risk i takt med ökande ålder. Upp till och med 55 års ålder består AP7 Såfa av 100 procent AP7 Aktiefond. Vid 56 års ålder minskar andelen aktiefond med 3 till 4 procent per år medan andelen räntefond ökar. På så sätt utsätts spararna för allt mindre risk upp till 75 års ålder då fördelningen stannar på två tredjedelar räntefond och en tredjedel aktiefond. I takt med att pensionärskollektivet i AP7 Såfa har blivit äldre, har delar av pensionärernas premiepensionsmedel placerats om till räntebärande papper i AP7 Räntefond. AP7 Såfas andel av premiepensionsmedlen i fondförsäkring har också ökat kontinuerligt till följd av att antalet som väljer fonder själva har minskat.

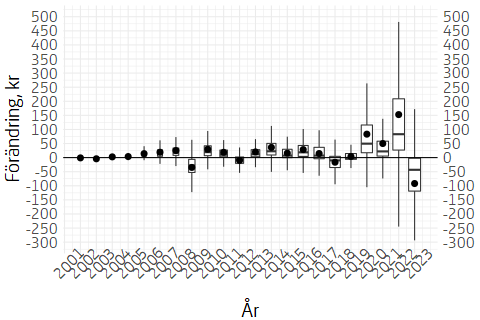

De relativt stora procentuella förändringar de första åren innebar dock små förändringar i kronor räknat, vilket visas i Figur 2.11. Medan spridningen i procent minskat över tiden, som visades i figur 2.10 ovan, framgår här att spridningen i kronor räknat istället ökat. Det är förväntat eftersom för varje år som går har de nyblivna pensionärerna mer premiepensionsmedel, och den procentuella förändringen får därmed större genomslag på premiepensionsbeloppen. Detta framgår tydligt i beloppsförändringarna i kronor 2023, medan de relativt stora procentuella förändringarna åren före 2010 inte innebar några särskilt stora förändringar i kronor räknat.

Denna rapport baseras på data som genererats från Pensionsmyndighetens databaser Pluto och Pedal. Pluto innehåller individspecifik information om pensionsspararnas och pensionärernas pensionsrätter samt hur deras premiepensionsmedel är placerat, inklusive de transaktioner och den handel som sker med fonder i fondförsäkring, medan Pedal innehåller en förädling av denna data och även annan kundspecifik information, till exempel kön och ålder.

Beskrivningen av pensionsspararna och pensionärerna grundas i huvudsak på data för hela populationen i försäkringskollektivet inom premiepensionen. Undantagna är avsnitten som handlar om värdeutvecklingen för individerna. I dessa avsnitt har populationen begränsats till individer med ett premiepensionskapital högre än 20 000 kronor i slutet av 2022. Extremvärden som har uppstått på grund av särskilda omständigheter, till exempel retroaktiva ändringar av pensionsrätter som orsakar onormala kassaflöden, kan finnas i materialet.

Om inget annat anges i rapporten är det data per den 31 december år 2022 som presenteras. Synonymer för denna tidpunkt är ”vid utgången av 2022” och ”i slutet av 2022”. De siffror som anges inom parentes avser motsvarande uppgifter för 2021.

De premiepensionsmedel för icke fastställda pensionsrätter som avsätts för pensionsspararen varje månad förvaltas tillfälligt av Pensionsmyndigheten fram till dess att pensionsmedlen placeras på spararens premiepensionskonto. Denna placering sker en gång per år och då fördelas medlen i förvalet AP7 Såfa eller i enlighet med den senast valda fördelningen av fonder för dem med eget fondval. Avkastningen på pensionsmedlen före placering i premiepensionsförsäkringen beror på utfallet av den tillfälliga förvaltningen, men det är avkastningen i fondförsäkringen som har den avgörande betydelsen för värdeutvecklingen. De avgifter som betalas till Pensionsmyndigheten och fondförvaltare samt de återförda förvaltningsavgifterna (rabatter) påverkar också avkastningen.

När det sker ett kapitalflöde i en premiepensionsförsäkring är det inte tillräckligt att jämföra ett ingående och utgående portföljvärde för att mäta avkastningen. Det beror på att det utgående premiepensionskapitalet inte bara påverkas av marknadsvärdering utan även av fortsatta in- och utbetalningar. För att ge en korrekt beskrivning av hur avkastningen på premiepensionskapitalet har utvecklats under flera perioder behöver avkastningen vägas samman på något sätt. De allmänt vedertagna mått som används i rapporten är tidsviktad avkastning och kapitalviktad avkastning. Tidsviktad avkastning mäter hur avkastningen har utvecklats för fonden, medan kapitalviktad avkastning visar avkastningen för pensionsspararen. Nedan följer en förenklad beskrivning av de två måtten.

En utförligare beskrivning av de olika måtten finns i dokumentet: Det allmänna pensionssystemets värdeutveckling.

Tidsviktad avkastning

För att mäta avkastningen för en fond används tidsviktad avkastning. Måttet rensar bort effekterna av in- och utflöden av kapital, det vill säga huruvida det har kommit in nya pensionsrätter eller att det har betalats ut avgifter inverkar inte på den framräknade avkastningen. Tidsviktad avkastning mäter alltså avkastningen för en insatt krona under en viss tidsperiod. När tidsviktad avkastning beräknas för en period vägs avkastningen för delperioderna samman med lika vikter. En delperiod utgörs av tiden mellan två kassaflöden.

Tidsviktad avkastning kan användas för rättvisande jämförelser av avkastningen mellan fonder där fondförvaltare inte kan avsätta mer kapital vid goda avkastningsförhållanden eller omvänt. Måttet kan även användas för att jämföra med relevanta marknadsindex eller med andra förvaltares avkastning.

I premiepensionen kan inte pensionsspararen fritt bestämma in- eller utflödet av kapital till premiepensionsförsäkringen. Däremot avgör spararen om och när de placerade pensionsmedlen ska föras över till en annan fond. Fondförvaltarna på fondtorget har inget inflytande över kapitalflödet från premiepensionen till fonderna på fondtorget.

Kapitalviktad avkastning

För att mäta värdeutvecklingen på en premiepensionsförsäkring används kapitalviktad avkastning, det vill säga genom en framtagen internränta. Internräntan kan i detta fall jämföras med den ränta som skulle ha bidragit till att generera värdet på premiepensionskapitalet om motsvarande belopp av intjänade pensionsrätter istället hade placerats på ett bankkonto.

Kapitalviktad avkastning tar hänsyn till kapitalflödet i premiepensionsförsäkringen genom att väga samman avkastningen med det premiepensionskapital som finns under motsvarande period. Det innebär att avkastningen under perioder där det förvaltade kapitalet varit stort väger tyngre i beräkningen än avkastningen under perioder då kapitalet varit litet. De kapitalflöden som påverkar kapitalviktad avkastning är inbetalade pensionsrätter, räntan på de preliminära pensionsrätterna som erhålls under den tillfälliga förvaltningen, avkastningen på fonderna i portföljen, förvaltningsavgiften till fondbolagen, rabatten på förvaltningsavgiften, tilldelning av arvsvinster, administrationsavgiften till Pensionsmyndigheten samt pensionsutbetalningar.

Notera att pensionssparare som valt samma fond men haft olika kapitalflöden på sina konton, t ex i form av inbetalda pensionsrätter och arvsvinster, kommer att uppvisa olika kapitalviktad avkastning fast de har placerat sitt kapital i samma fond. Den kapitalvägda avkastningen kan därför inte användas för att jämföra sparare som investerat i samma fond. När kapitalviktad avkastning beräknas söks den så kallade internräntan. Internräntan är den diskonteringsränta som resulterar i att nuvärdet av alla kassaflöden, inklusive portföljens utgående värde, precis motsvarar portföljens ingående värde.

För att beräkna internräntan krävs kännedom om utgående portföljvärde (marknadsvärde), alla kassaflöden till och från premiepensionsförsäkringen och dess fondportfölj, samt tidpunkten för dessa kassaflöden.

- Vid viss demografisk och ekonomisk utveckling är det inte möjligt att förränta inkomstpensionskontot och inkomstpensionen med genomsnittsinkomstens utveckling och samtidigt finansiera inkomstpensionerna med en fast avgift. För att kunna hålla avgiften fast vid nivån 16 procent måste i en sådan situation avsteg göras från inkomstindexeringen. Det sker genom att balanseringen aktiveras. ↩

- Förskottsräntan är ett antagande om real framtida värdetillväxt av kapitalet. Förskottsräntan höjer den initiala pensionens nivå och syftar till att pensionsbeloppen ska behålla sin köpkraft under pensionstiden. ↩

- Pensionsmyndigheten beslutar hur pengarna inom den traditionella försäkringen ska förvaltas och placeras. Pengarna delas upp i en ränteportfölj och en aktieportfölj. Kammarkollegiet förvaltar de räntebärande tillgångarna, medan aktiekapitalet är fördelat på tre fonder för att få en global spridning av kapitalet. Dessa fonder förvaltas passivt. Läs mer om förvaltningen i myndighetens årsredovining ( https://www.pensionsmyndigheten.se/statistik-och-rapporter/rapporter/arsredovisningar) ↩

- ”Taket” för intjänande till den allmänna pensionen är 7,5 inkomstbasbelopp efter avdrag för den allmänna pensionsavgiften (vilket för inkomståret 2022 motsvarar 532 500 kr). Det innebär att maximal intjänade pensionsrätt för 2022 uppgick till 13 312 kronor för premiepensionen och 85 200 kronor för inkomstpensionen ↩

- Exempel: en individ har år t 100 kronor och får efter årsomräkning 110 kronor år t+1, alltså en ökning på 10 procent. En annan individ som hade 1000 kronor år t och 1100 kronor år t+1 får också en ökning på 10 procent. I alternativ 1 innebär detta en större påverkan på populationens genomsnitt, medan båda individernas ökning väger lika mycket i alternativ 2. Eftersom premiepensionen har fasats in och individer med mindre behållning tenderar att vara äldre, innebär det att alternativ 2 tar hänsyn till detta. En nackdel är dock att det förekommer individer som har extrema procentuella ökningar från väldigt låga månadsbelopp, där exempelvis nya pensionsrätter ett enskilt år kan få väldigt stor betydelse för månadsbeloppet, relativt sett. ↩