Sammanfattning

Denna årliga rapport visar statistik över utbetalning av premiepension och den ökade betydelse som premiepensionen får för pensionärer. Rapporten redovisar dels de nivåer för premiepensionsbelopp som gäller för år 2022, dels resultatet av Pensionsmyndighetens årliga omräkningar av premiepensionsbelopp under perioden 2002–2022. Målgruppen för rapporten är regeringen och riksdagen såväl som den intresserade allmänheten som beslutsfattare och andra personer och organisationer som arbetar med pensionsfrågor.

I december varje år räknas premiepensionsbeloppen om inför nästa års utbetalningar. Förändringen på individuell nivå mellan två år kan vara stor för pensionärer med fondförsäkring. För pensionärer med traditionell försäkring är förändringarna mer stabila. Det gångna årets kapitalavkastning är vanligen den faktor som påverkar omräkningen mest, men det finns fler faktorer som påverkar.

De pensionärer som började ta ut sin premiepension i början av år 2022 får i genomsnitt drygt 2 200 kronor i månaden och hälften av dem ligger i intervallet mellan 1 500 kronor och 2800 kronor.

Omräkningen av premiepensionen år 2022 innebär en tydlig ökning av premiepensionsbeloppen med i genomsnitt för alla pensionärer 15,3 procent jämfört med 2021. De ökande premiepensionsbeloppen kan jämföras med inkomstpensionens följsamhetsindexering som samtidigt ökade med 2,5 procent, vilket speglar inkomstutvecklingen i samhället reducerat med en förskottsränta.

De pensionärer som valt den traditionella försäkringen har oftast något lägre men en mer stabil förändring av pensionsbeloppen vid årlig omräkning jämfört med de pensionärer som fortsatt har sina medel placerade i fondförsäkring. Pensionärer med fondförsäkring, oavsett om de har förvalet AP7 Såfa eller en egen fondportfölj, påverkas mer direkt av utvecklingen på de finansiella marknaderna.

Denna rapport är en del i uppfyllandet av regeringens instruktion till Pensionsmyndigheten att följa, analysera och förmedla ålderspensionssystemets utveckling och effekter för enskilda och samhälle. Pensionsmyndigheten skriver rapporten eftersom premiepensionen numera är en betydlig del av yngre pensionärers pension. Rapporten är årligen återkommande för att beloppen ska vara så aktuella som möjligt och eftersom premiepensionen växer i betydelse. Detta till följd av både infasning av premiepensionssystemet och en stark utveckling på de finansiella marknaderna den senaste tiden. Första gången rapporten publicerades var förra året och denna upplaga avser perioden fram till omräkningen som avser belopp för 2022.

Syftet med rapporten är att visa statistik över premiepensionsbeloppen för år 2022 och redovisa hur olika faktorer och de årliga omräkningarna under åren 2002–2022 påverkat premiepensionsbeloppen. Den belyser skillnader i utbetalade belopp för pensionärer utifrån födelseår, pensioneringsår, kön och uttag i form av fondförsäkring eller traditionell försäkring. Den visar premiepensionens spridning, det vill säga hur beloppen skiljer sig för olika pensionärer, både i termer av nivå och årlig förändring av premiepensionsbeloppen.

Premiepensionssystemet är den fonderade delen av det allmänna pensionssystemet. Det omfattar intjäning av premiepensionsrätt samt pensionsspararnas medel i premiepensionsförsäkringar och utbetalning från dessa försäkringar under pensionstiden. Före pensionstiden placeras medlen i en fondförsäkring med möjlighet att göra fondval på premiepensionens fondtorg. För de som inte gör något val placeras medlen i det statliga förvalsalternativet AP7 Såfa. Under pensionstiden kan pensionären flytta sina medel till Pensionsmyndighetens traditionella försäkring.

De förvaltade tillgångarna växer till följd av den fortsatta infasningen av premiepensionssystemet med ökade inflöden i form av pensionsrätter tillsammans med värdeutvecklingen på de finansiella marknaderna. Vid årsskiftet 2021/2022 förvaltade Pensionsmyndigheten 2 061 miljarder kronor i fondförsäkring och 64 miljarder kronor i traditionell försäkring.

Vid årsskiftet 2021/2022 hade 7,9 miljoner individer tjänat in till premiepension. Av dessa är det 1,8 miljoner pensionärer som har utbetalning av premiepension. Uttag av premiepension kan ske tidigast från 62 års ålder (61 års ålder gällde för de som är födda 1958 eller tidigare). Merparten av pensionärerna har kvar sina premiepensionsmedel i fondförsäkring under utbetalningstiden, medan cirka 20 procent väljer att flytta sina premiepensionsmedel till traditionell försäkring. Både pensionärers risknivå i fondförsäkring och flytt till traditionell försäkring har stor betydelse för utvecklingen av pensionsbeloppen, men även andra faktorer påverkar. I myndighetens rapport Premiepensionen: Pensionsspararna och pensionärerna1 finns mer information om hur premiepensionsmedlen förvaltas och hur avkastningen har varit över tid.

Premiepensionens storlek bestäms bland annat av individens livsinkomst och ålder när pensionen börjar att tas ut samt vilken årskull man tillhör. Årskullen spelar roll eftersom den förväntade livslängden är olika, högre för yngre årskullar än äldre. Eftersom utvecklingen av premiepensionen, till skillnad från inkomstpensionen, till stor del kan påverkas av individuella val finns det en betydligt större spridning i utbetalade premiepensionsbelopp mellan olika pensionärer än vad det finns för inkomstpensionen.

Rapporten är disponerad enligt följande.

- Kapitel 2 går översiktligt igenom de olika faktorer och val som kan ha betydelse för storleken på individens premiepensionsmedel samt de faktorer och val som påverkar nivån på utbetalningarna.

- Kapitel 3 visar, med statistiska mått, nivån och spridningen av utbetalningar från premiepensionen och hur dess andel av pensionsinkomsten förändrats över tid.

- Kapitel 4 visar utvecklingen över tid av de årliga omräkningarna av premiepensionsbelopp och hur utvecklingen sett ut beroende på när pensionären påbörjat sitt premiepensionsuttag samt vilken fondportfölj pensionären har.

När en pensionär börjar ta ut sin premiepension gör Pensionsmyndigheten en initial beräkning av premiepensionsbeloppen för det första utbetalningsåret. Därefter gör myndigheten varje år en omräkning av premiepensionsbeloppen. Det innebär att det är samma premiepensionsbelopp som betalas ut under ett helt år, vilket ger förutsägbarhet för pensionärerna. Detta skiljer sig från exempelvis från vissa tjänstepensionsförsäkringar där beloppen kan variera från månad till månad.

Hur stor premiepensionsutbetalningen blir för den enskilde pensionären beror i huvudsak på hur mycket premiepensionsmedel som denne har vid Pensionsmyndighetens beräkning och hur länge pensionären förväntas leva från tidpunkten när beräkningen görs. Nedan följer en närmare beskrivning av de faktorer som påverkar premiepensionsbeloppens storlek:

- Intjänandet till premiepensionen – beloppet som sätts in baseras på hur stor den pensionsgrundande inkomsten varit under föregående år3. Eftersom inbetalningen sker med en viss eftersläpning får många pensionärer även en pensionsrätt inbetald det första pensionsåret, vilket höjer premiepensionsbeloppen det andra året.

- Val av uttagsnivå – det går att ta ut premiepension till 100 procent eller till 25, 50 eller 75 procent.

- Val av försäkringsprodukt och risknivå – påverkar kapitalavkastningen, det vill säga värdeutveckling från placeringar i fondförsäkring (placering i AP7 Såfa eller egen fondportfölj) eller i traditionell försäkring för de pensionärer som valt den försäkringsprodukten. Värdeutvecklingen kan vara både positiv och negativ, men i traditionell försäkring bestäms ett lägsta garanterat belopp som ska utbetalas.

- Uttag av avgifter – utgörs av förvaltningsavgifter till AP7 eller fondbolagen i fondförsäkring eller av Pensionsmyndighetens förvaltningsavgifter i traditionell försäkring. Avgiften som betalas till fondbolagen är lägre inom premiepensionens fondtorg än på den öppna marknaden eftersom Pensionsmyndigheten har en rabatt. I genomsnitt betalar fondbolagen tillbaka 2/3 av den fondavgift som de tagit ut. För båda försäkringsprodukterna tar Pensionsmyndigheten ut avgifter för administrationen av premiepensionssystemet.

- Tilldelning av arvsvinster – premiepensionsmedel från de pensionssparare och pensionärer som avlidit under året fördelas till kvarvarande pensionssparare och pensionärer.

- Pensionsutbetalningar – minskar pensionärens premiepensionsmedel vilket påverkar vid nästa omräkning.

Vid de årliga omräkningarna bestäms premiepensionsbeloppets storlek av individens premiepensionsmedel och ett delningstal, som beror på följande faktorer som bestäms av Pensionsmyndigheten:

- Livslängdsantagande – beror på födelseår och ålder.

- Val av efterlevandeskydd – om den försäkrade valt att teckna efterlevandeskydd för sin premiepension till medförsäkrad make/ sambo betyder det att utbetalningarna fortsätter så länge minst en av de försäkrade lever. Att försäkringen gäller för två liv innebär att den förväntade utbetalningstiden blir längre. Följaktligen blir det utbetalade pensionsbeloppet lägre för den som har tecknat ett efterlevandeskydd. Även tilldelningen av arvsvinster blir lägre.

- Förskottsränta – ett antagande om real framtida värdetillväxt av kapitalet. Förskottsräntan höjer den initiala pensionens nivå och syftar till att premiepensionsbeloppen ska behålla sin köpkraft under pensionstiden. Att systemet använder en förskottsränta vid pensionsberäkningen innebär att premiepensionsbeloppets storlek vid omräkningen ökar ungefär med kapitalavkastningen minus förskottsräntan. För mer information om förskottsräntan, se Pensionsmyndighetens rapport Högre startpension eller högre årliga omräkningar?.

Förskottsräntan är för närvarande 1,75 procent för både fondförsäkring och traditionell försäkring. Även livslängdsantagandena är desamma för de båda produkterna. Antaganden om livslängd och förskottsräntan i premiepensionen kan ändras av Pensionsmyndigheten under den period som utbetalning pågår vilket kan höja eller sänka premiepensionsbeloppen i samband med årsomräkningen.4

Det har stor betydelse för pensionsbeloppets storlek vid vilken ålder man börjar ta ut sin premiepension. Vid tidigare uttag har man färre intjänandeår och fler år som pensionen ska utbetalas, vilket ger lägre månatliga premiepensionsbelopp. Eftersom premiepensionssystemet stegvis har fasats in sedan starten år 1995, har de äldre pensionärerna i genomsnitt en låg utbetalning av premiepensionen. Det gäller särskilt de som valde att påbörja sitt uttag av premiepension redan vid 61 år. Spridningen vad gäller skillnader i premiepensionsbelopp kommer att öka i takt med att premiepensionsmedlen ökar i värde.

Nivån på premiepensionsbeloppen är vanligen lägre för äldre pensionärer än för yngre pensionärer och det finns även en mindre skillnad vad gäller pensionsbeloppen för kvinnor respektive män.

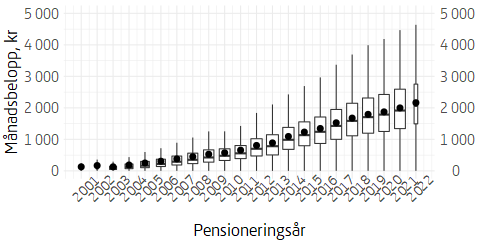

I figur 3.1 nedan visas spridningen i premiepensionsbelopp i ett så kallat lådagram. Det är uppdelat på pensioneringsår, det vill säga det år pensionären första gången började ta ut sin premiepension. Av figuren framgår att premiepensionsbeloppen för de med senare pensioneringsår både är högre i genomsnitt och har större spridning.

De pensionärer som började ta ut sin premiepension i början av 2022 – det vill säga längst till höger i figuren – får ut ungefär 2 200 (1 600) kronor i månaden i genomsnitt. Hälften av pensionärerna ligger inom intervallet 1 500 (1 100) kronor och 2 800 (2 100) kronor. Siffror inom parantes visar motsvarande belopp 2021 för pensionärerna som började ta ut pensionen det året. Premiepensionen för nyblivna pensionärer 2022 är därmed i genomsnitt 37 procent högre jämfört med vad förra årets nyblivna pensionärer fick ut 2021.

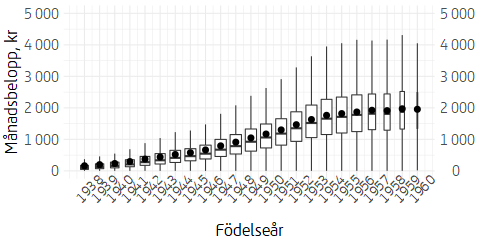

Figur 3.2 nedan visar motsvarande statistik uppdelat efter födelseår. Personer födda 1938–1953 har en gradvis ökande andel i det nya pensionssystemet, vilket är en förklaring till varför beloppen stiger med senare födelseår. En annan förklaring är att yngre pensionärer har haft fler år på sig att tjäna in premiepension. Av figuren framgår att de genomsnittliga premiepensionsbeloppen planar ut för de yngsta pensionärerna. Det beror på att de pensionärer som påbörjat sitt uttag tidigare får en kortare intjänandetid, som motsvarar den för pensionärer som är några år äldre. Samtidigt förväntas de leva fler år, jämfört med de äldre pensionärerna och får ett högre delningstal. Inom några år, när de yngre årskullarna tar ut sin premiepension vid 65 eller senare, kommer de genomsnittliga premiepensionsbeloppen att vara högre för dessa årskullar.

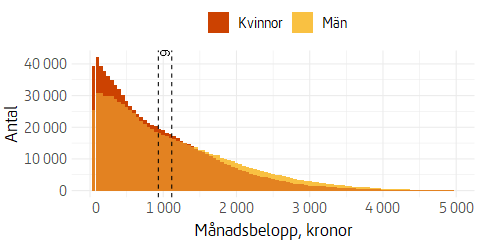

Ett annat sätt att visa spridningen är att använda ett så kallat histogram. Ett sådant visas i figur 3.3 nedan som är uppdelat på kvinnor respektive män. Figuren visar att premiepensionen har en stor spridning och en stor del av pensionärerna har väldigt låga belopp, vilket främst förklaras av samma faktorer som nämnts ovan – infasning och intjänandetid. Figuren visar också att fler män än kvinnor har högre belopp och även att genomsnittet är högre för män. Förklaringen till detta är främst ett resultat av högre intjänande i genomsnitt bland män och i mindre grad på skillnader i värdeutveckling för män respektive kvinnor.

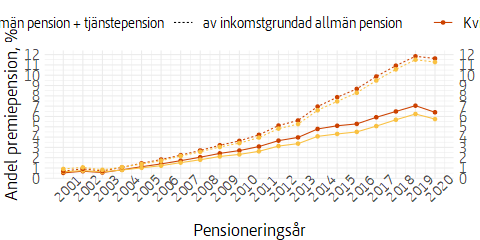

För många pensionärer som tillhör yngre årskullar är premiepensionen en betydligt större andel av den totala pensionen än vad den är för äldre pensionärer. I figur 3.4 nedan visas hur andelen premiepensionen av inkomstgrundade allmän pensionen respektive allmän pension och tjänstepension ser ut för pensionärer med olika pensioneringsår. Uppgifterna här baseras på deklarationsuppgifter och därför är 2020 det senaste år som det finns uppgifter för.

Att andelen premiepension ökar för pensionärer med senare pensioneringsår beror både på att yngre pensionärer har en större del av sin allmänna pension i premie- och inkomstpensionen och på att premiepensionen, i genomsnitt, har haft en betydligt bättre värdeutveckling jämfört med inkomstpensionen.

Hur utbetalningarna från premiepensionen förändras mellan olika år beror som nämnts i avsnitt 2 på en rad olika faktorer. I samband med att individen ansöker om att ta ut premiepension beräknar Pensionsmyndigheten de pensionsbelopp som ska utbetalas per månad under det kommande året. Efter detta sker en årlig omräkning som ändrar beloppet utifrån de nya förutsättningar som gäller för storleken på resterande premiepensionsmedel, vald försäkringsprodukt och aktuellt delningstal och förskottsränta.

I december varje år räknas premiepensionen om inför nästa års utbetalningar. Förändringen av premiepensionsbeloppen på individuell nivå mellan första och andra pensioneringsåret kan ibland vara stor, i varje fall i procent. En förklaring till det är att individen i vissa fall har relativt lite premiepensionsmedel och därefter får en relativt stor insättning av pensionsrätter året efter pensioneringen.

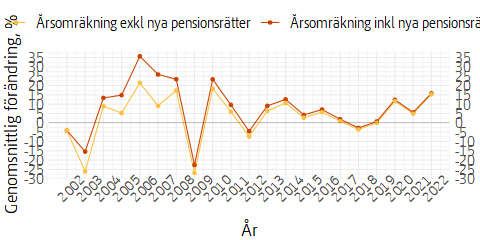

I figur 4.1 nedan visas den genomsnittliga årliga förändringen av premiepensionsbeloppen. Genomsnittet är beräknat både för årsomräkningen inklusive nyintjänade pensionsrätter och med en beräkning som exkluderar nyintjänade pensionsrätter. Av figuren framgår att denna effekt var större när premiepensionssystemet var relativt nytt, och att den gradvis har minskat. Detta visar sig genom att linjerna i figuren närmar sig varandra.

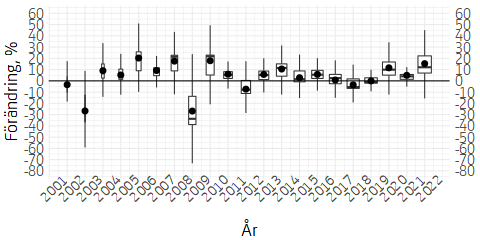

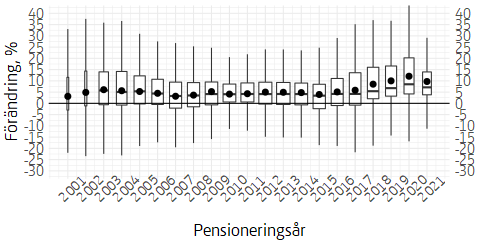

Figur 4.2 nedan visar genomsnittet och spridningen i procent av årsomräkningarna i ett lådagram. De betydande negativa förändringarna åren 2002–2004 förklaras till stor del av utvecklingen på de finansiella marknaderna under dessa år. Värdeutvecklingen på de fonder som premiepensionsmedlen var placerade i var då ofta negativ vilket påverkade pensionsbeloppen vid efterföljande års omräkning. Åren därefter, 2005–2006, var utveckling på de finansiella marknaderna starkt positiv. Vid årsomräkningen för 2006 ökade premiepensionsbeloppen med upp till 20 procent i genomsnitt. Även under år 2021 var det många som hade relativt hög värdeutveckling på sina premiepensionskonton till följd av det starka börsåret, vilket också slår igenom på beloppen 2022.

Variationen i den genomsnittliga förändringen av pensionsutbetalningen har minskat med tiden. Det kan förklaras av att variationen i årliga värdeutvecklingen i fondförsäkringsrörelsen och AP7 Såfa varit mindre för pensionärer efter 2010. vilket i sin tur kan bero på införande av generationsprofil i AP7 Såfa år 2010, något som även finns i en del andra fonder på fondtorget. En generationsprofil innebär att tillgångarna i fonden gradvis skiftar över till räntebärande papper som har en lägre risk i takt med ökande ålder. Upp till och med 55 års ålder består AP7 Såfa av 100 procent AP7 Aktiefond. Vid 56 års ålder minskar andelen aktiefond med 3 till 4 procent per år medan andelen räntefond ökar. På så sätt utsätts spararna för allt mindre risk upp till 75 års ålder då fördelningen stannar på två tredjedelar räntefond och en tredjedel aktiefond. Samtidigt innebär den så kallade hävstången som AP7 Såfa använder sig av att aktieexponeringen är 25 procent högre (i nuläget). I takt med att pensionärskollektivet i AP7 Såfa blivit äldre har delar av pensionärernas premiepensionsmedel placerats om till räntebärande papper i AP7 Räntefond. AP7 Såfas andel av premiepensionsmedlen i fondförsäkring har också ökat kontinuerligt till följd av att antalet som väljer fonder själva har minskat.

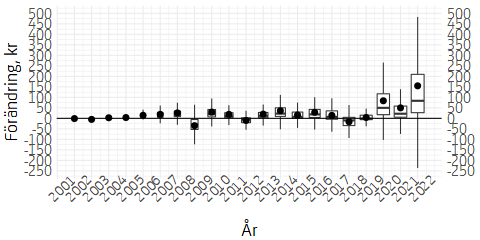

De relativt stora procentuella förändringar de första åren under perioden 2002–2022 innebar dock små förändringar i kronor räknat. I Figur 4.3 visas istället den genomsnittliga förändringen och spridningen av årsomräkningarna räknat i kronor. Medan spridningen i procent minskat över tiden, som visades i figur 4.2 ovan, framgår här att spridningen i kronor räknat istället ökat. Det är förväntat eftersom för varje år som går har de nyblivna pensionärerna mer premiepensionsmedel, och den procentuella förändringen får därmed större genomslag på premiepensionsbeloppen. Detta framgår tydligt i beloppsförändringarna i kronor år 2022 medan de relativt stora procentuella förändringarna åren före 2010 inte innebar några särskilt stora förändringar i kronor räknat.

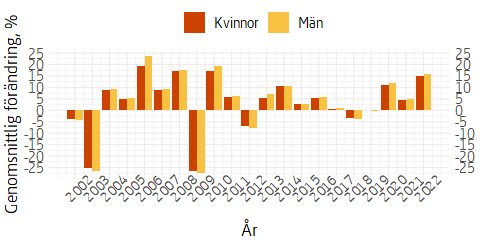

Figur 4.4 visar genomsnittlig förändring av premiepensionsbeloppen uppdelat på kvinnor och män. Av figuren framgår att under de år där premiepensionsbeloppen ökat i genomsnitt, har männens ökning varit något högre än kvinnornas vid samtliga omräkningar utom år 2019, då den var i princip lika. Under de år där premiepensionsbeloppen minskat i genomsnitt har kvinnorna oftast haft mindre minskning av beloppen jämfört med männen. Orsaken kan troligen vara att männen har något större del av tillgångar i placeringar med högre risk än kvinnorna.

Inkomstpensionen, som är den andra delen av den inkomstgrundade allmänna pensionen, räknas om vid varje årsskifte med ett så kallat följsamhetsindex. Det innebär att den årliga förändringen av inkomstpensionerna motsvarar den procentuella förändringen av inkomstindex eller balansindex, reducerat med en förskottsränta på 1,6 procent.5 Inkomstindex är ett mått på utvecklingen av den genomsnittliga inkomsten i Sverige. Inkomstpensionernas omräkning innebär alltså – till skillnad mot premiepensionen där en stor spridning förekommer – samma procentuella utveckling för alla. Tabell 4.1 visar den genomsnittliga förändringen i premiepensionen under åren 2015–2022, där ökning till följd av nya pensionsrätter exkluderats, samt följsamhetsindexeringen av inkomstpensionen.

| År | Premiepension | Inkomstpension | ||

|---|---|---|---|---|

| Genomsnitt | Nedre kvartil | Övre kvartil | ||

| 2015 | 2,7 | -0,9 | 8,6 | 0,9 |

| 2016 | 5,7 | 2,1 | 9,3 | 4,2 |

| 2017 | 0,8 | -2,4 | 5,8 | 2,8 |

| 2018 | -3,6 | -6,7 | 1,6 | 1,0 |

| 2019 | -0,1 | -2,1 | 2,6 | 1,4 |

| 2020 | 11,6 | 5,1 | 16,8 | 2,1 |

| 2021 | 4,9 | 1,3 | 5,6 | 0,5 |

| 2022 | 15,3 | 6,9 | 22,1 | 2,5 |

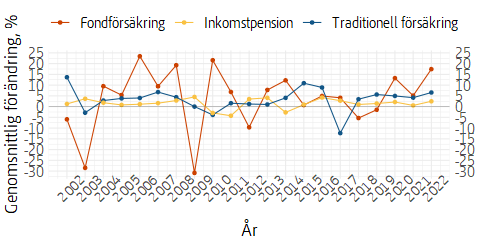

I figur 4.5 nedan visas samma uppgifter som i tabell 4.1, årlig förändring i inkomst- och premiepension (uppdelad på fondförsäkring respektive traditionell försäkring), under åren 2002–2022, det vill säga för en längre tidsperiod. Figuren visar att under vissa år har den årliga förändringen av inkomstpensionen varit positiv medan förändringen av premiepension från fondförsäkring eller traditionell försäkring varit negativ och vice versa. Det kan förklaras av att inkomstpensionen reagerar med något längre fördröjning på förändringar i den ekonomiska utvecklingen. Det kan också noteras att ökningar och minskningar varit större över tid för premiepensionen, vilket kan sägas vara förväntat på grund av att tillgångarnas placering på finansmarknaden innebär större volatilitet jämfört med inkomst-/balansindex. En förklaring till att premiepensionsbeloppens volatilitet ändå minskat kan, som redan nämnts, vara de omplaceringar som görs i fondförsäkring genom den generationsprofil som finns i AP7 Såfa samt i en del andra fonder på fondtorget. Utbetalningarna i traditionell försäkring under samma period har varit mer stabila.

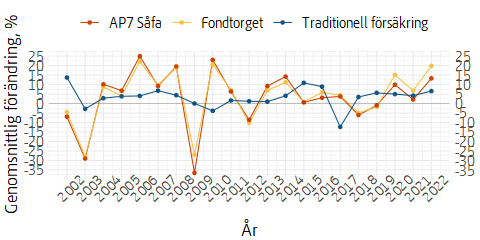

Figur 4.6 nedan visar genomsnittlig förändring av premiepensionsbeloppen, där fondförsäkring är uppdelad i de med AP7 Såfa, som motsvarar de som har hela sitt innehav i det statliga förvalsalternativet och de med egen fondportfölj (där AP7 Såfa kan vara en av upp till fem fonder) samt de med den traditionella försäkringen.

Av figuren framgår att de som valt den traditionella försäkringen oftast har något lägre ökningar men stabilare premiepensionsbelopp. Det beror på att avkastningsresultatet kan utjämnas över flera år i den traditionella försäkringen. I samband med finanskrisen fick pensionärer med fondförsäkring (AP7 Såfa eller egen fondportfölj) sänkta premiepensionsbelopp år 2009 medan premiepensionsbeloppen för pensionärer med traditionell försäkring var oförändrade, i genomsnitt. Samtidigt innebar återhämtningen år 2010 en kraftig ökning av premiepensionsbeloppen för pensionärer med fondförsäkring (AP7 Såfa eller egen fondportfölj) medan årsomräkningen för de med den traditionella försäkringen innebar en minskning. Notera att det garanterade beloppet i den traditionella försäkringen inte kan minska, utan här är det summan av det garanterade beloppet och tilläggsbeloppet som minskat.

I figuren kan man också skönja effekten av ändringar i premiepensionens förskottsränta. Pensionsmyndigheten har vid ett antal tillfällen genom åren ändrat förskottsräntan. Som exempel kan nämnas att förskottsräntan i den traditionella försäkringen i december 2016 sänktes från 3 till 1,75 procent. Detta påverkar inte garanterade belopp men sänkte tilläggsbeloppen vid omräkningen från och med 2017. Året efter gjordes en motsvarande sänkning av förskottsräntan i fondförsäkringen till 1,75 procent, vilket bidrog till den negativa utvecklingen år 2018 för de med sina medel placerade i AP7 Såfa eller på Pensionsmyndighetens fondtorg.

Figur 4.7 nedan visar spridning av den årliga förändringen av premiepensionsbeloppen för pensionärer med olika pensioneringsår. Punkten i respektive låda markerar genomsnittet. Figuren visar exempelvis att de som började ta ut sin premiepension år 2003 har haft en genomsnittlig ökning av premiepensionsbeloppen på 6,1 procent per år, medan intervallet för den 25:e respektive 75:e percentilen är -0,8 till 13,0 procent per år. För de som gick i pension år 2015 har ökningen av premiepensionsbeloppen, exklusive ökning på grund av nya pensionsrätter, varit 3,9 procent per år. Trots detta är premiepensionsbeloppen i kronor är betydligt högre för de som gick i pension 2015 jämfört med de som gick 2003, vilket framgår av figur 3.1.

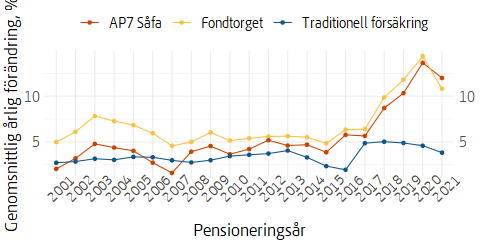

Figur 4.8 nedan visar också den genomsnittliga förändringen för pensionärer med olika pensioneringsår, men uppdelat per försäkringsprodukt. Genomsnitten för de med traditionell försäkring ligger ofta något lägre än för pensionärer med fondförsäkring (AP7 Såfa eller egen fondportfölj). Men till exempel för pensionärer med pensioneringsår 2006 och 2007 har de med traditionell försäkring haft en högre genomsnittlig ökning av sin premiepension.

För de med pensioneringsår 2016 har pensionärer med traditionell försäkring haft tydligt lägre genomsnittlig ökning av premiepensionsbeloppen. Det beror till viss del på att förskottsräntan i traditionella försäkringen sänktes det året. För de med pensioneringsår 2017 är skillnaden istället liten, och det beror i sin tur på att förskottsräntan sänktes det året för fondförsäkringen. Om man jämför beloppen mellan de med pensioneringsår 2016 och 2017 så har detta dock inte så stor betydelse eftersom förskottsräntan är samma för alla oavsett pensioneringsår. De senaste pensioneringsåren i figuren har få omräkningar och där får de enskilda årsomräkningarna stort genomslag i snittet.

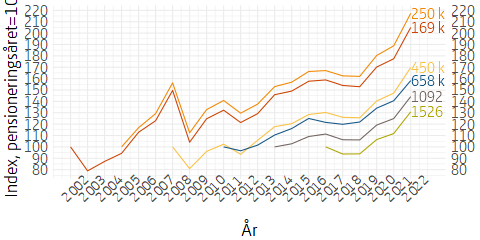

Avslutningsvis visar figur 4.9 en indexerad utveckling över tid för olika pensioneringsår, det vill säga hur mycket den årliga omräkningen av premiepensionsbeloppen förändrats i förhållande till en bastidpunkt. Det genomsnittliga premiepensionsbeloppet 2021 för respektive pensioneringsår anges längst till höger. Som framgår av figuren har pensionärer som börjat ta ut sin premiepension under tidiga år stora index-ökningar, men beloppsmässigt har det skett från en låg nivå. Pensionärer som börjat ta ut sin premiepension under senare år har en mer måttlig utveckling, men premiepensionsbeloppen är å andra sidan betydligt högre. Detta beror både på infasningen av premiepensionssystemet samt att de som börjat ta ut sin premiepension under senare år har fler år med intjänande av pensionsrätter.

- Premiepensionen: Pensionsspararna och pensionärerna. ↩

- Exempel: en individ har år t 100 kronor och får efter årsomräkning 110 kronor år t+1, alltså en ökning på 10 procent. En annan individ som hade 1000 kronor år t och 1100 kronor år t+1 får också en ökning på 10 procent. I alternativ 1 innebär detta en större påverkan på populationens genomsnitt, medan båda individernas ökning väger lika mycket i alternativ 2. Eftersom premiepensionssystemet har fasats in och individer med mindre behållning tenderar att vara äldre, innebär det att alternativ 2 tar hänsyn till detta. En nackdel är dock att det förekommer individer som har extrema procentuella ökningar från väldigt låga månadsbelopp, där exempelvis nya pensionsrätter ett enskilt år kan få väldigt stor betydelse för månadsbeloppet, relativt sett. ↩

- ”Taket” för intjänande till den allmänna pensionen är 7,5 inkomstbasbelopp efter avdrag för den allmänna pensionsavgiften (vilket för inkomståret 2021 motsvarar 511 500 kr). Det innebär att maximal intjänade premiepensionsrätt uppgick till 12 787 kronor för år 2021 ↩

- Beräkningen av inkomstpensionen är till skillnad från premiepensionen i detalj fastslagen i lag, Pensionsmyndigheten gör inga egna antaganden om livslängdsutveckling utan använder SCB:s uppmätta livslängd och den i lag fastslagna förskottsräntan om 1,6 procent. Ingen omräkning i förhållande till dessa faktorer sker under utbetalningen av inkomstpensionen. ↩

- De år balanseringen är aktiverad ersätts inkomstindex med balansindex. För en mer utförlig beskrivning av inkomst- och balansindex, se kapitel 4 i Orange Rapport 2020. ↩